暗号資産(仮想通貨)を取引する際は、BinanceやCoincheckといった特定の企業が運営する中央集権的な取引所を利用するのが一般的です。

しかし、近年は特定の管理者がいない分散型取引所(DEX)と呼ばれる取引所の需要が拡大しており、多くのユーザーから注目を集めています。

この記事では、そんな分散型取引所の中でもステーブルコインのスワップ(交換)に特化しているCurve Finance(カーブ・ファイナンス)の特徴・使い方を徹底解説していきます。

また、実際にCurve Financeを利用する前に知っておきたいことなどもご紹介していくので、興味のある方はぜひ最後までチェックしてみてください。

この記事の構成

Curve Financeとはどんな分散型取引所?概要や特徴を徹底解説

早速ですが、Curve Financeとはどういった分散型取引所なのか、その概要や特徴を詳しく見ていきましょう。

ステーブルコインの取引に特化した分散型取引所(DEX)

Curve Financeは、2020年8月にリリースされたイーサリアムブロックチェーン上の分散型取引所(DEX)です。

最も大きな特徴としては、米ドルなどの価格にペッグするステーブルコインの取引に特化していることであり、非常に小さいスリッページ(注文時と約定時のレートの差)で暗号資産をスワップできる仕組みが採用されています。

また、分散型取引所の中でもオーダーブック(取引板)形式ではなく、2種類以上の暗号資産が貯められている流動性プールを利用して取引を行うAMM(自動マーケットメーカー)の取引所であることも特徴と言えるでしょう。

Curve Financeでは、この流動性プールをもとにスマートコントラクトによって自動的に暗号資産のスワップを行うことができます。

【補足】なぜステーブルコイン同士を交換する必要があるのか?

米ドルなど法定通貨の価格に連動するステーブルコインですが、ほとんど同じ価値の暗号資産同士を交換することにあまり意味がないようにも思われます。

しかし、ステーブルコインはその種類によってステーキングなどの運用利回りが異なるケースは珍しくなく、こういった需要はそれなりに発生することが多いです。

特にCurve Financeが開発された当初、ステーブルコイン同士を低いスリッページで交換できる分散型取引所はなく、複数のステーブルコインを取り扱いしている中央集権取引所も多くありませんでした。

Uniswap(ユニスワップ)などの分散型取引所でもステーブルコインのスワップはできましたが、その当時はイーサリアム(ETH)を取引のベースとしていたため、例えばUSDCをUSDTに交換する場合、「USDC→ETH→USDT」のように効率の悪いスワップしかできないという問題が発生していました。

こういった問題を解決するために、Curve Financeがリリースされたということは知っておいて損はないでしょう。

Curve Financeで利用できる機能

Curve Financeでは、主に以下の2つの機能を利用することができます。

・暗号資産のスワップ(交換)

・イールドファーミング(流動性マイニング)

上記の機能について、簡単に解説していきます。

暗号資産のスワップ(交換)

スワップとは、その名前の通り暗号資産を交換できる最も基本的な機能です。

先ほども解説したように、Curve Financeではステーブルコインのスワップに特化している機能を持っています。

イールドファーミング(流動性マイニング)

イールドファーミング(流動性マイニング)とは、2種類以上の暗号資産が貯められているプールに流動性を与えることができる機能です。

Curve Financeは、流動性プールを利用して暗号資産の取引を行うAMM(自動マーケットメーカー)の取引所と解説しましたが、このプールに流動性を与えることをイールドファーミングと呼んでいます。

ユーザーとしてはイールドファーミングを行うことで所有している暗号資産をロックする形になるので、その報酬として利回りを獲得できるメリットがあります。

数あるDeFiプラットフォームの中でも非常に人気が高い

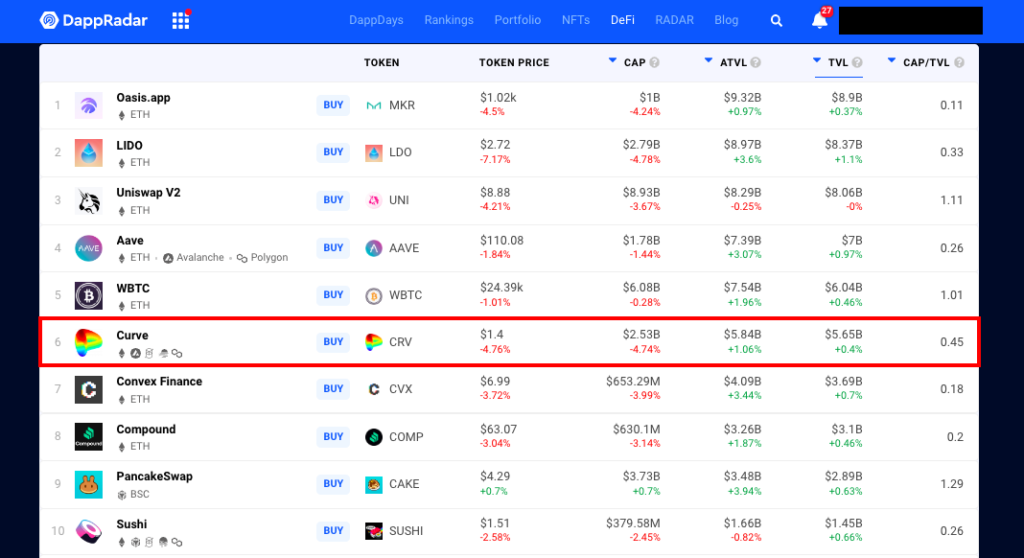

Curve Financeの特徴として、数あるDeFiプラットフォームの中でも非常に人気が高いことが挙げられます。

2022年8月現在、Curve Financeは全てのDeFiプラットフォームの中でも、プロジェクト内にロックされている暗号資産の価値を示すTVL(Total Value Locked)ランキング6位に位置しています。

上記のランキングの通り、多くのユーザーから支持されていることがよくわかるのではないでしょうか。

独自のガバナンストークンCRV(Curve DAO Token)を発行している

Curve Financeは特定の管理者ではなく、DAO(自律分散型組織)と呼ばれる非中央集権的なコミュニティによって運営されています。

このコミュニティで決定される組織の意思決定はガバナンストークンCRV(Curve DAO Token)の保有者によって行われており、CRVの保有量などによってコミュニティへの影響力が異なる仕組みとなっています。

例えば、Uniswapなどの分散型取引所ではユーザーが自由に流動性プールを作成することができますが、Curve Financeでは流動性プールの作成はDAOでの投票によって決定されています。

上記はガバナンスの一例でしかありませんが、このようにガバナンストークン保有者の投票によってコミュニティの意思決定を行っているということは知っておくべきでしょう。

独自のステーブルコインの発行を予定している

2022年7月、Curve Financeで独自のステーブルコインの発行を予定していることがニュースとなりました。

DeFi(分散型金融)プラットフォーム大手「Curve Finance」が、独自のステーブルコインを発行する計画が明らかになった。

具体的な予定日は明かされていないが、CurveのCEOが一部内容を認め、開発中のコードの一部が確認されている。CurveのガバナンストークンCRVの価格は前日比で23.4%増加した。

発行予定日や名称などはまだ発表されていませんが、現状ではMakerDAOが発行するDAIと同じ「暗号資産担保型」のステーブルコインということのみ判明している状態です。

同月にレンディングプラットフォームとして有名なAave(アーべ)も独自のステーブルコインであるGHOを発表しており、多くのDeFiプロジェクトがステーブルコインに参入してきています。

現在、USDTやUSDCが大きなシェアを獲得していますが、多くのユーザーを抱えるDeFiプロジェクトが参入することでステーブルコインのパワーバランスが変動するかもしれません。

Curve Financeを始め方の手順・方法をわかりやすく解説

ここでは、Curve Financeを始めるための手順・方法についてご紹介していきます。

初心者でもわかりやすいように、実際の手順のスクリーンショットもあわせて解説していくので、ぜひチェックしてみてください。

暗号資産取引所でイーサリアム (ETH)を購入する

先ほどもご紹介したように、Curve Financeはイーサリアムブロックチェーンで開発されている分散型取引所なので、まずはガス代として必要になるイーサリアム(ETH)を取引する必要があります。

イーサリアムはほとんどの国内取引所でラインナップされているので、自分が普段から使っている取引所で購入手続きを進めてください。

画像引用元:Coincheck(コインチェック)

もし、まだ暗号資産取引所のアカウントを持っていないという方は、利用者数も多く評判のよいCoincheckが使いやすいと言えるでしょう。

Coincheckなどの取引所のアカウントを作成したら、日本円を入金してイーサリアムを購入しておいてください。

取引したイーサリアム (ETH)をMetaMaskに送金する

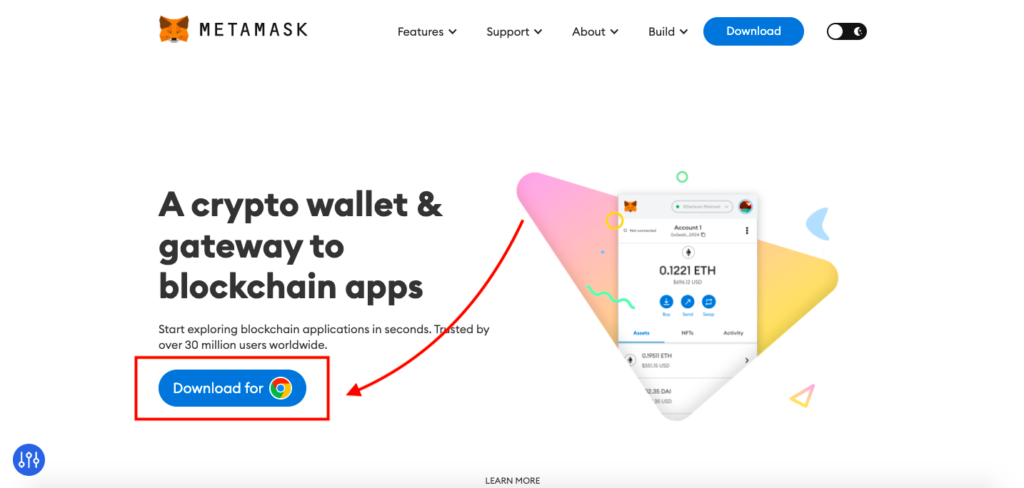

次に、購入したイーサリアムをMetaMaskへと送金していきます。

MetaMaskは暗号資産やNFTを保管できるウォレットとなっており、Curve FinanceなどのDeFiプラットフォームを使用する際に必要になるものです。

MetaMask以外にもウォレットの種類はいくつかありますが、現在ではMetaMaskが最も人気があり利用しやすいと言えます。

まだMetaMaskのアカウントを作成していないという方は、公式サイトからブラウザにダウンロードし、事前に作成するようにしておきましょう。

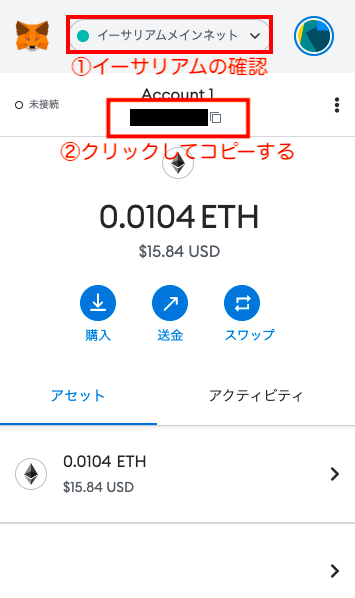

MetaMaskのアカウントが作成できたら、ネットワークが「イーサリアムメインネット」になっていることを確認した上で、赤枠で示した箇所をクリックします。

クリックするとMetaMaskの送金アドレスをコピーできるので、イーサリアムを購入した取引所から送金手続きを完了させてください。

Curve FinanceとMetaMaskを接続する

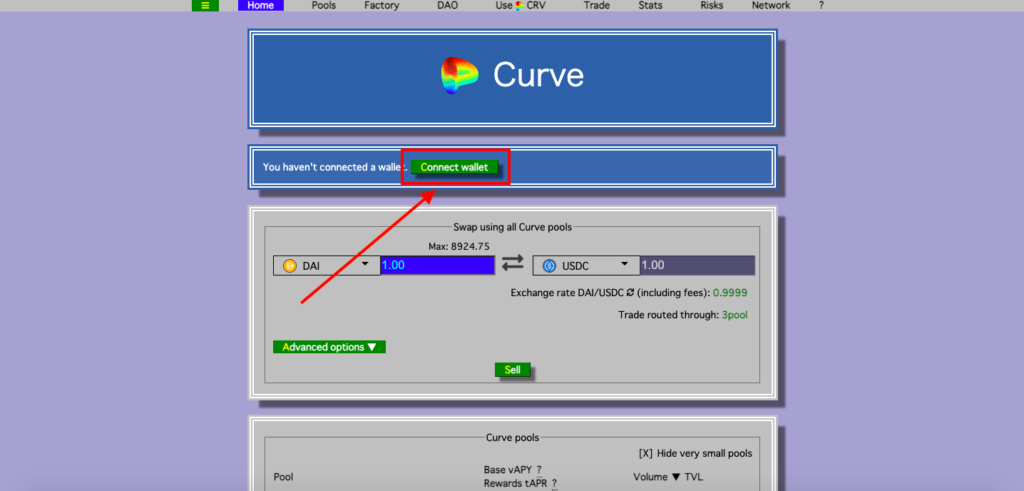

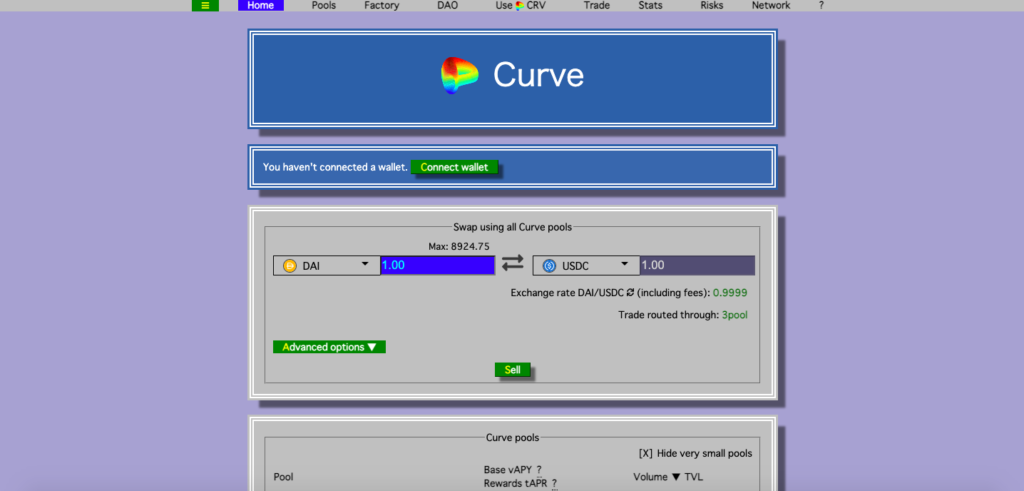

MetaMaskにイーサリアムの送金ができたら、最後にCurve Financeと接続していきます。

Curve Finance公式サイトにアクセスし、「Connect wallet」をクリックしましょう。

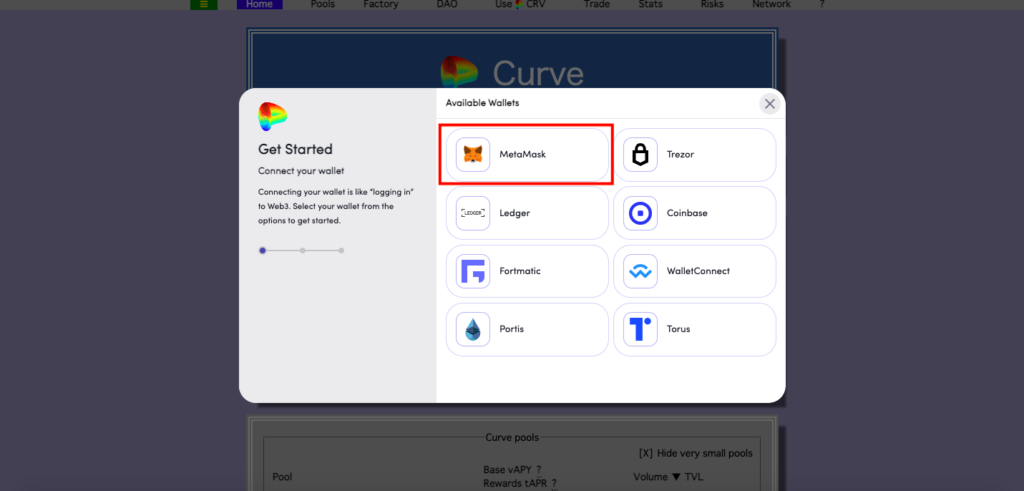

接続できるウォレットの種類が表示されるので、ここでは「MetaMask」を選択します。クリックすると自動的にMetaMaskが立ち上がるので、画面に沿って接続を許可してください。

ここまで完了すれば、Curve Financeで暗号資産のスワップなどが行えるようになります。

Curve Financeで暗号資産をスワップ(交換)する方法・手順

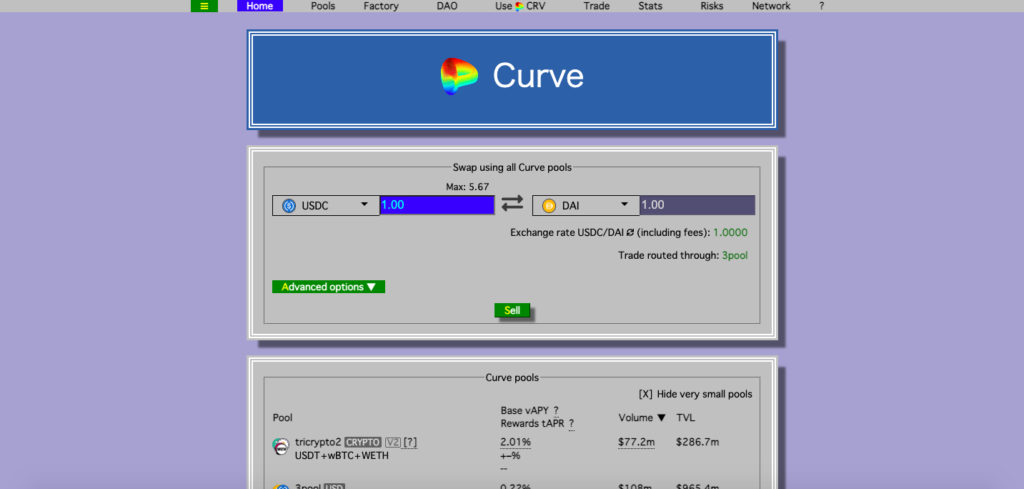

次に、Curve Financeで暗号資産をスワップ(交換)する方法を解説していきます。

スワップの手順は非常に簡単ですが、まだCurve Financeを使用したことがない方はしっかり確認していきましょう。

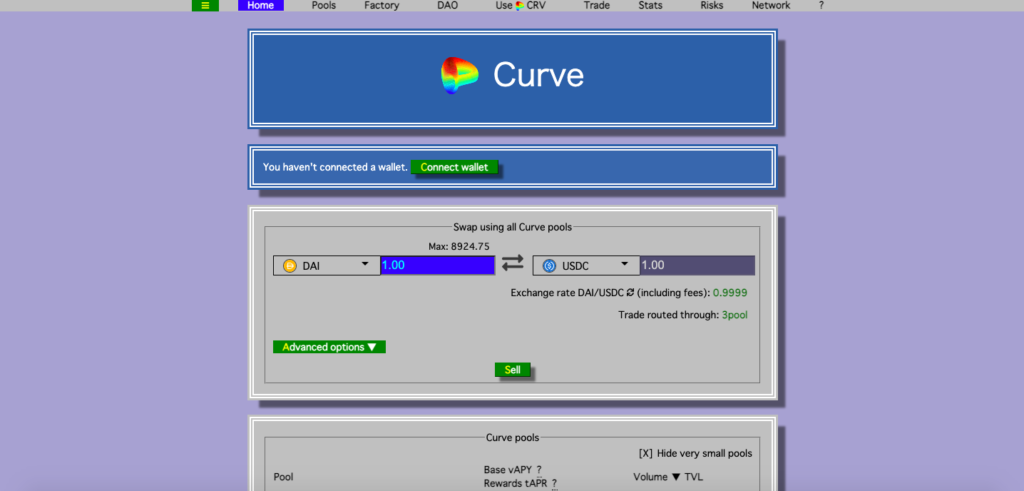

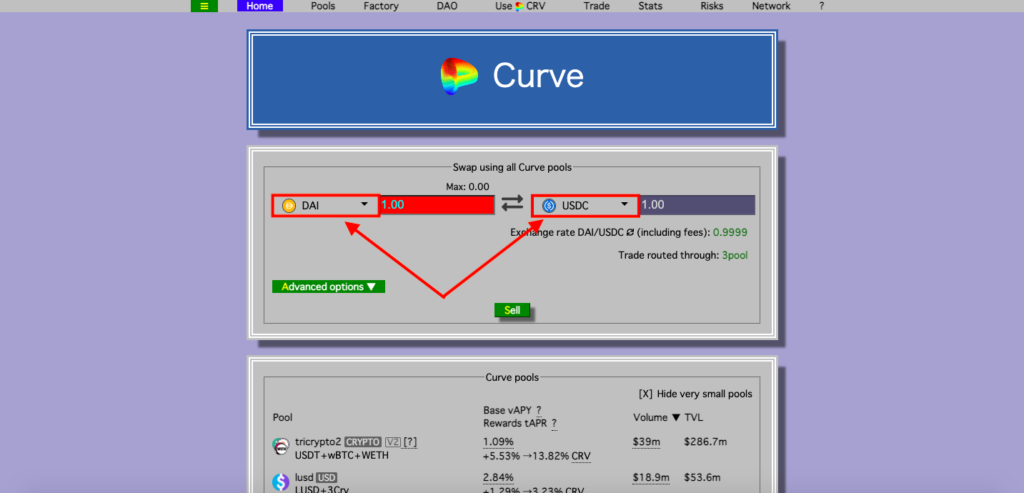

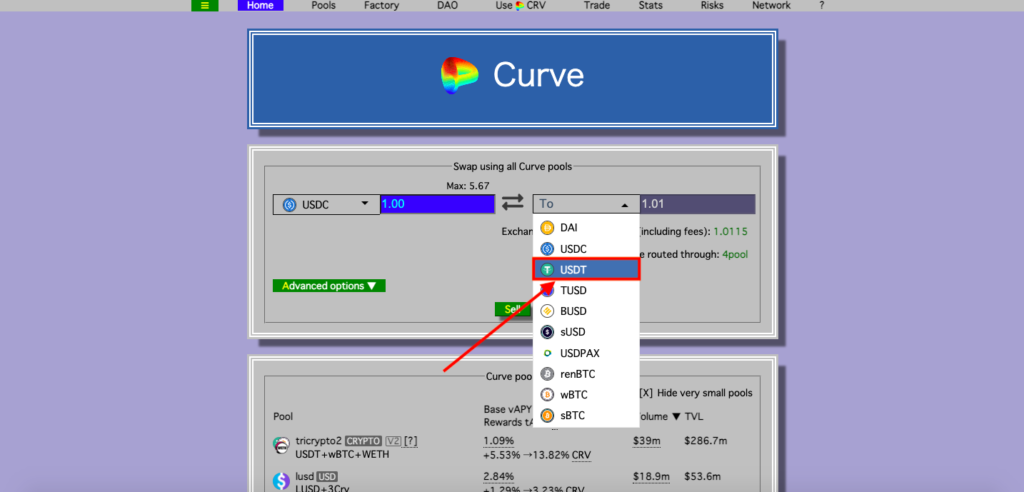

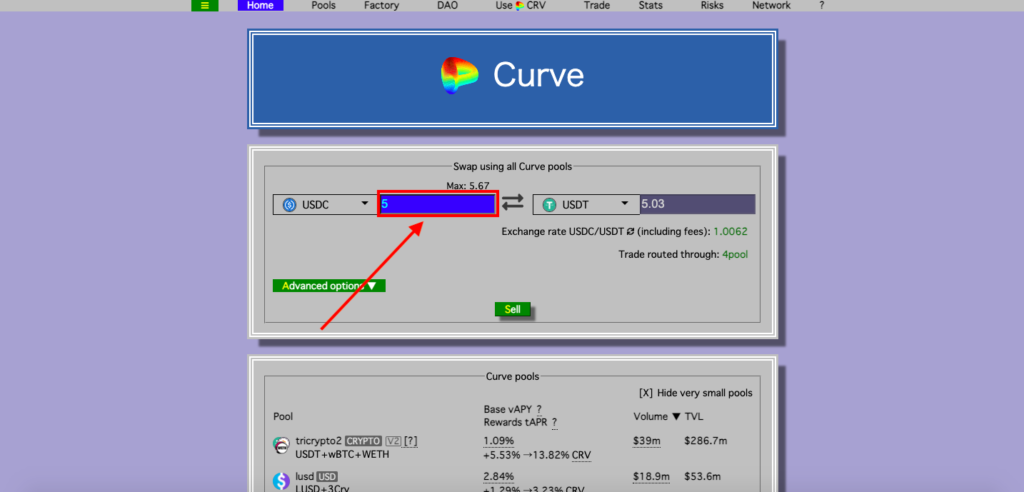

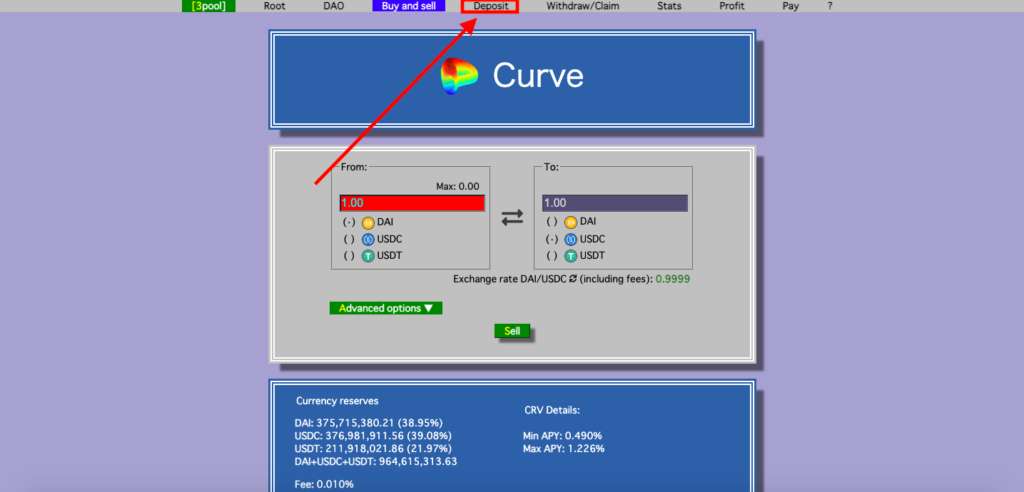

スワップ(交換)する暗号資産を選択する

暗号資産のスワップは、Curve Financeのトップページで行うことができます。まずは赤枠の箇所をクリックしてください。

クリックすると、プルダウンで暗号資産を選択することができます。今回は例として「USDC→USDT」のスワップをしていきます。

スワップ(交換)する数量を入力する

スワップする通貨を選択できたら、次に交換する数量を入力してください。

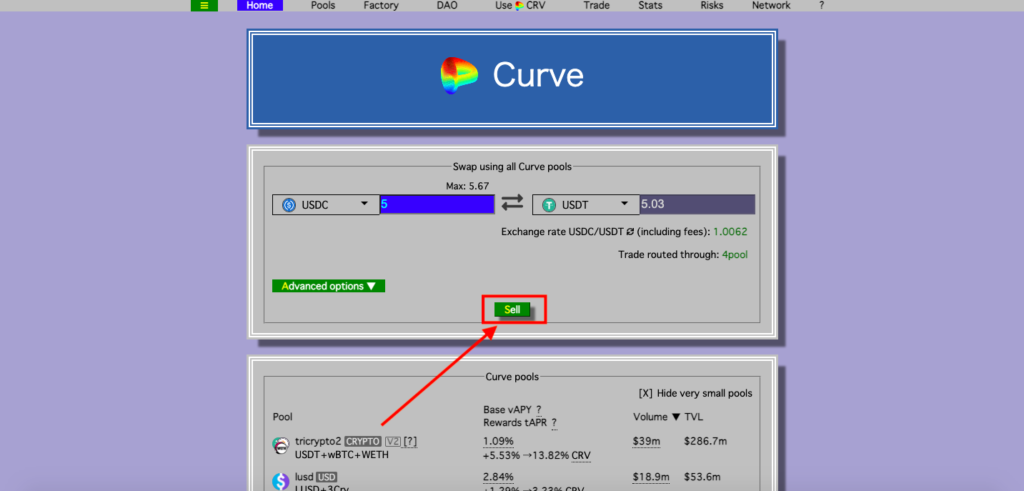

「Sell」をクリックして、スワップ(交換)を完了させる

数量の入力も完了したら、最後に「Sell」をクリックしましょう。

自動的にMetaMaskが立ち上がりガス代が請求されるので、問題なければ「確認」をクリックしてください。

以上で、暗号資産をスワップする手順は完了です。

Curve Financeでイールドファーミングをする方法・手順

ここでは、Curve Financeのプールに流動性を提供するイールドファーミングの手順をご紹介していきます。

こちらもスワップと同様に手順は難しくはありませんが、失敗したくない方はしっかりと確認するようにしてください。

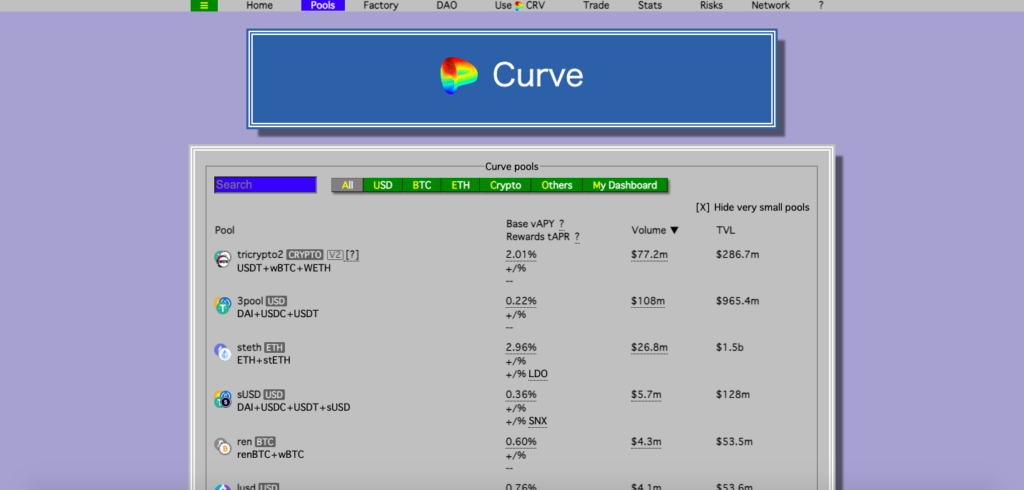

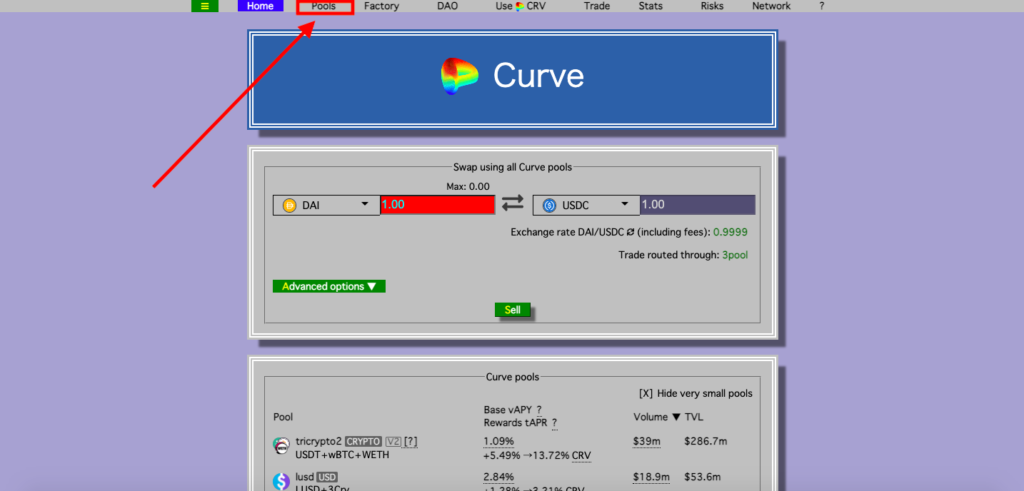

「Pools」をクリックし、流動性プールの画面に移動する

まずは流動性プールの画面に移動したいので、画面上部の「Pools」をクリックします。

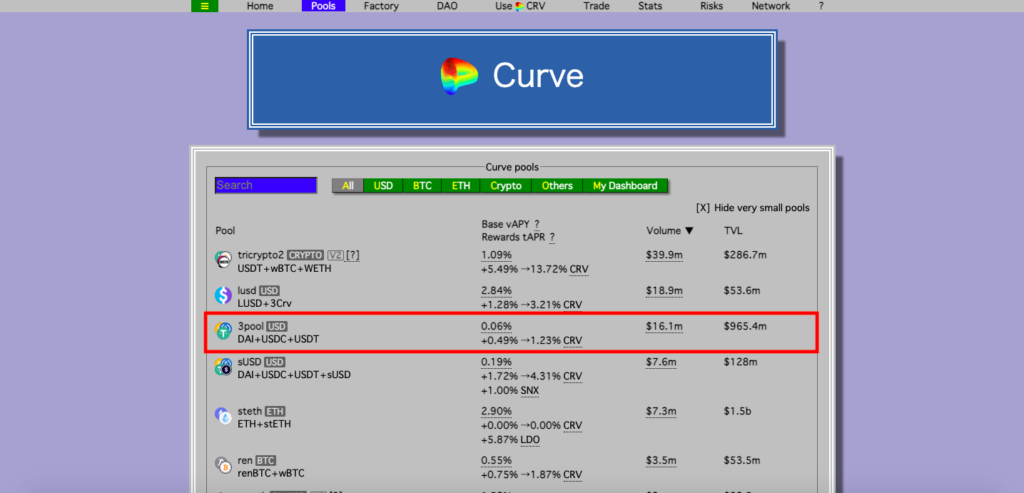

流動性を提供するプールを選択する

画面が切り替わると、Curve Financeで利用できる全ての流動性プールが表示されます。

検索窓にキーワードを入力したり、画面の上部にある「USD」「BTC」「ETH」などをクリックして自分が希望するプールを探すことが可能です。

今回は例として、「DAI+USDC+USDT」の流動性プールを選択します。

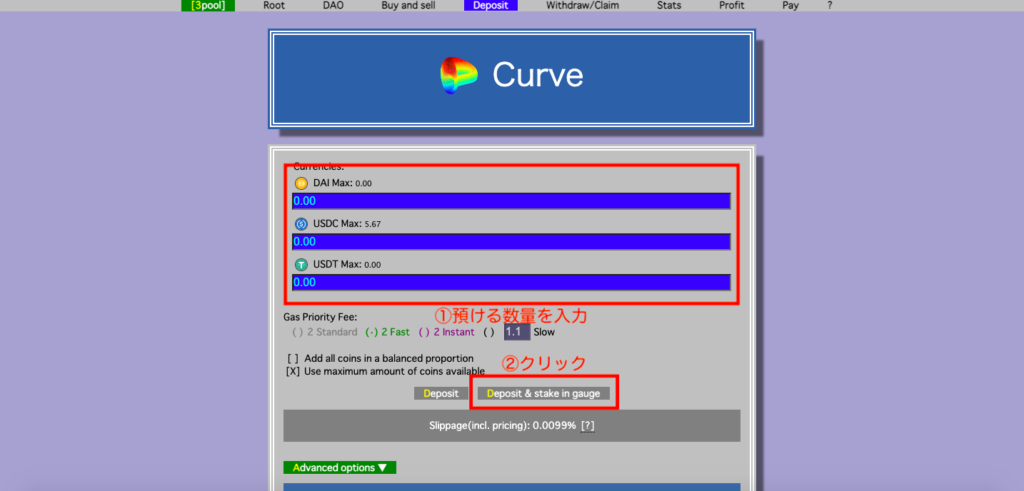

次に、赤枠で示した「Deposit」をクリックしましょう。

なお、プールに預け入れる暗号資産を保有していない場合は、このページでスワップを行うことができます。

流動性を提供する数量を入力し、手続きを完了させる

最後に、流動性プールに預けたい通貨の数量を入力します。

入力できたら「Deposite & stake in guide」をクリックし、取引を承認すれば流動性を提供する手続きは完了です。

Curve Financeを利用する前に知っておきたいこと

記事の最後に、Curve Financeを利用する前に知っておきたいことをいくつかご紹介していきます。

利用時のリスク・注意点についても解説していくので、あらかじめ確認しておくようにしてください。

流動性プールによってはインパーマネントロスが発生しにくい

先ほどもご紹介したように、イールドファーミングにおける流動性プールには2つ以上の暗号資産が同じ割合(2種類の通貨なら50:50)でプールされており、どちらかのコインの価格が変動するとリバランスが行われます。

このリバランスが行われる過程で発生するのがインパーマネントロスとなっており、流動性を提供する上では避けては通れないリスクです。

・1.25倍の価格変動 = 0.6%の損失

・1.50倍の価格変動 = 2.0%の損失

・1.75倍の価格変動 = 3.8%の損失

・2倍の価格変動 = 5.7%の損失

・3倍の価格変動 = 13.4%の損失

・4倍の価格変動 = 20.0%の損失

・5倍の価格変動 = 25.5%の損失

損失の目安としては上記の通りであり、もし流動性を提供している暗号資産の価格が5倍上昇すると25.5%の損失が発生する計算となります。

しかし、Curve Financeでは値動きが少ないステーブルコイン同士のプールが多くあるため、このようなプールを選択すればインパーマネントロスのリスクを避けることが可能です。

もちろん、「USDT+WBTC+WETH」のような値動きの影響を受けるプールを選択するとインパーマネントロスのリスクを背負うことになるので、その点は注意するようにしてください。

サイトのデザインが見にくく、使い勝手が悪い

Curve Financeの注意点として、サイトのデザインが見にくく、使い勝手が悪いことが挙げられます。

上記画像はCurve Financeのスワップの取引画面ですが、まるでインターネット黎明期の個人サイトのようなデザインとなっています。

慣れれば問題ありませんが、不自由なく使えるまでには少し時間がかかるかもしれません。

ハッキングされないとは言い切れない

Curve FinanceなどのDeFiプロジェクトは基本的に開発コードを一般公開しているため、ハッカーによって狙われる危険性があります。

実際、他のDeFiプラットフォームではコードの脆弱性などを突かれ、大規模な資金流出を招いてしまったケースも存在しています。

Curve Financeも2022年8月10日に327ETH(約7,500万円)の不正流出が発生しており、大きなニュースとなりました。

DeFi(分散型金融)サービス大手「Curve Finance」は日本時間10日、分散型取引所(DEX)のプラットフォームがハッキングされた可能性があることを発表した。

327ETH(7,500万円相当)のイーサリアム(ETH)が不正流出したことが報告されて問題が発覚。Curveは即座に調査を開始し、原因はDNSハイジャックである可能性が高いことが判明している。

今回は開発コードの問題ではなく、DNS(ドメインネームサーバー)がハッキングされたことが原因とのことですが、このようなリスクがあることは事前に知っておいた方がよいと言えるでしょう。

ステーブルコインに特化した分散型取引所Curve Financeの特徴・使い方まとめ

今回の記事では、ステーブルコインのスワップに特化している分散型取引所、Curve Financeの概要や特徴、使い方などを徹底解説してきました。

Curve Financeはすでに多くのユーザーから支持されており、非常に低いコストでステーブルコインをスワップできる特徴を持っています。

また、今後は独自のステーブルコインを開発していく予定とのことなので、さらに存在感を発揮していくことも考えられるでしょう。

これからDeFiの利用などを考えている方は、Curve Financeの動向もチェックしておくとよいのではないでしょうか?