現在、暗号資産(仮想通貨)を取引する際には、ステーブルコインと呼ばれる米ドルなどの法定通貨の価格と連動した暗号資産が頻繁に利用されています。

そんなステーブルコインの中でも様々な銘柄が存在しており、多くのユーザーに利用されているものの一つとしてDAI(ダイ)を挙げることができるでしょう。

この記事では、ステーブルコインDAIの発行を目的として設立された、MakerDAO(メイカーダオ)というDeFiプラットフォームについてご紹介していきます。

MakerDAOの概要・特徴やDAIを発行する方法、利用する上で知っておくべき注意点などを詳しく解説していくので、気になる方はぜひ最後までご覧ください。

この記事の構成

MakerDAO(メイカーダオ)とは?概要・特徴について徹底解説

ここでは、MakerDAOの特徴や、DAIが発行される仕組みなどをわかりやすく解説していきます。

まずMakerDAOの概要について把握しておきたいという方は、詳しく確認していきましょう。

ステーブコインDAI(ダイ)を発行するDeFiプラットフォーム

冒頭でもご紹介したように、MakerDAOとはステーブコインDAIを発行しているDeFiプラットフォームです。

設立されたのは2014年と暗号資産業界では非常に歴史が長く、イーサリアムブロックチェーン上にデプロイ(展開)されているプロジェクトとなっています。

後に詳しく解説しますが、DAIはイーサリアムをはじめとした暗号資産を担保にして発行されており、このようなステーブコインは「暗号資産担保型」と呼ばれています。

また、MakerDAOがリリースされた当初、担保にできたのはイーサリアムのみでしたが、現在はWBTCやMATICなど複数の暗号資産に対応しているなど、常にアップデートが行われています。

2022年9月現在、DAIは数あるステーブルコインの中でも時価総額ランキング4位に位置しており、暗号資産業界においても重要な役割を果たしている銘柄と言えるでしょう。

数あるDeFiプラットフォームの中でもトップクラスの人気がある

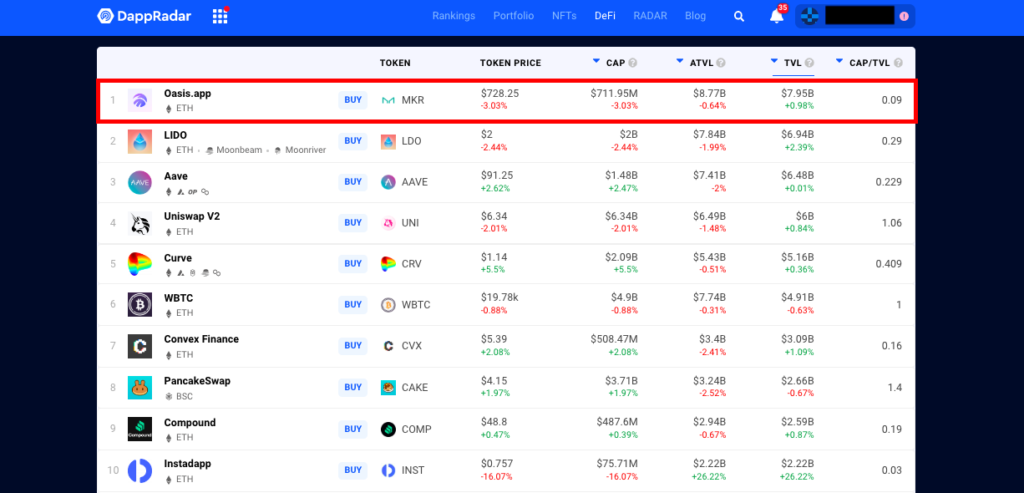

そんなMakerDAOですが、様々なDeFiプラットフォームの中でもトップクラスの人気を獲得しているという特徴も挙げられるでしょう。

プロジェクトの人気を測る一つの指標として、TVL(Total Value Locked)というプラットフォーム内に預け入れられている暗号資産の価値の合計を示すものがあります。

※MakerDAOが提供するDeFiプラットフォームの名称は「Oasis.app」となっている。

上記の画像のように、MakerDAOは全てのDeFiプラットフォームのTVLランキングで1位を獲得しており、多くのユーザーから支持を受けていることがよくわかるのではないでしょうか?

DAO(自律分散型組織)というコミュニティによって運営されている

MakerDAOはその名前の通り、DAO(自律分散型組織)という非中央集権的なコミュニティによって運営されています。

DAOとは「Decentralized Autonomous Organization」の頭文字をとった略語であり、簡単に説明すると「中央集権的な管理者がおらず、コミュニティのメンバーによって自律的に運営されている分散的な組織」と説明することができるでしょう。

また、DAOは同じブロックチェーンを共有しており、ブロックチェーン上での投票をもって組織の意思決定が行われています。

この組織の方向性を決める投票で利用されるのが、ガバナンストークンと呼ばれる暗号資産であり、保有数に応じてコミュニティでの影響力が変わるという特徴があります。

MakerDAOでも、MKRというガバナンストークンを発行しており、保有者の投票によって組織が運営されていることは知っておくべきでしょう。

DAI(ダイ)を発行している仕組み

先ほども少し触れましたが、DAIはイーサリアムをはじめとした暗号資産を担保にすることで発行される仕組みとなっています。

しかし、イーサリアムをはじめとした暗号資産はボラティリティ(値動き)が非常に激しいため、DAIでは必ず発行額以上の暗号資産を担保として差し出す必要があります。

例を出すと、1,000ドル分のDAIを発行するためには、1,500ドル分のイーサリアムを担保に差し出す必要があるとイメージすれば問題ありません。

一方、法定通貨担保型のステーブルコインであるUSDCなどでは、1USDCを発行するために1ドルを担保にしておけば問題ないため、準備資産という観点でDAIとは大きな違いがあります。

DAI(ダイ)の発行における各種手数料・条件など

最後に、DAIを発行する際に発生する手数料や条件などを確認していきましょう。

後にご紹介する「DAIの発行方法」でも解説していますが、MakerDAOでは日本語で「金庫」を意味するVault(ヴォールト)という単位ごとに、担保にする暗号資産や発行したDAIの管理を行っています。

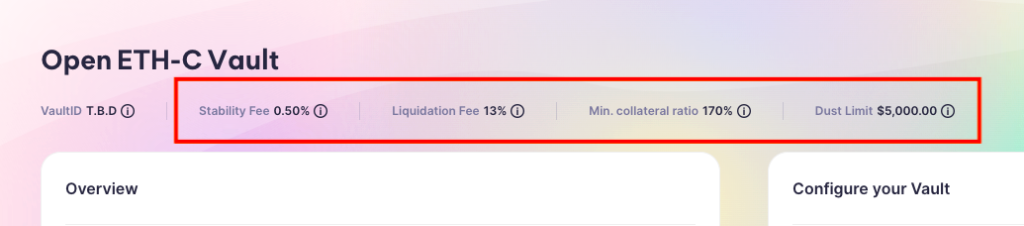

このVaultによって、DAIの「発行手数料」「精算手数料」「担保率」などが大きく異なっているため、事前にしっかりと確認しておく必要があります。

上記の画像は、実際のVaultの画面を切り抜いたものですが、赤枠で示した箇所に手数料などの条件が記載されています。

- Stability Fee(発行手数料):DAIの発行にかかる手数料

- Min. collateral ratio(担保率):発行するDAIに対して必要な担保率

- Liquidation Fee(精算手数料):担保資産が精算された際に発生する手数料

- Dust Limit(最低発行枚数):DAIの最低発行枚数

Stability Feeとは、DAIを発行するためにかかる手数料のことであり、上記画像を例にすると年間で0.5%の手数料が発生することを意味しています。

collateral ratioとは、発行するDAIに対する担保率であり、上記の例では発行するDAIの1.7倍の暗号資産を担保に差し出す必要があります。

また、Liquidation Feeは、暗号資産の価格が下落し、collateral ratioを下回った際に強制的にLiquidation(精算)される際の手数料です。

最後のDust LimitはDAIの最低発行枚数であり、今回の例では最低5,000DAIを発行しなければいけないと理解すれば問題ありません。

このようにDAIを発行するためには、Vaultごとに定められた手数料や各種条件があることは理解しておく必要があるでしょう。

MakerDAO(メイカーダオ)を利用する方法・手順をわかりやすく解説

ここでは、MakerDAOを利用するための方法・手順をわかりやすくご紹介していきます。

MakerDAOのプラットフォームを利用するためには必要となる手順なので、詳しくチェックしてみてください。

国内の暗号資産取引所でイーサリアム(ETH)を購入する

MakerDAOを利用するためには、まず国内の暗号資産取引所でイーサリアム(ETH)を購入する必要があります。

ここまででもご紹介したように、MakerDAOはイーサリアムブロックチェーン上で開発されているため、利用時に発生するガス代(ネットワーク手数料)はイーサリアムで支払わなければいけません。

また、DAIを発行する際にイーサリアムを担保に入れる必要があるため、事前に購入手続きを済ませておきましょう。

イーサリアムは基本的にどの国内取引所でも購入できますが、まだ取引所のアカウントを持っていない方はCoincheck(コインチェック)の利用をおすすめします。

これまでの累計ダウンロード数は520万回を突破しているなど、ユーザーからの人気が非常に高く、アカウントも簡単な手続きで作成することができます。

Coincheckの口座開設ができたら、日本円を入金してイーサリアムを購入していきましょう。

購入したイーサリアム(ETH)をMetaMaskに送金する

国内取引所でイーサリアムを購入できたら、次にMetaMaskなどの暗号資産ウォレットへと送金していきます。

MetaMaskとは、暗号資産やNFTを保管できるお財布の役割を持つものであり、MakerDAOなどのDeFiプラットフォームを利用する際には必要になるウォレットです。

MetaMaskはGoogle Chromeなどブラウザの拡張機能に追加して利用するので、まだアカウントを持っていない方は、MetaMask公式サイトからダウンロードしておいてください。

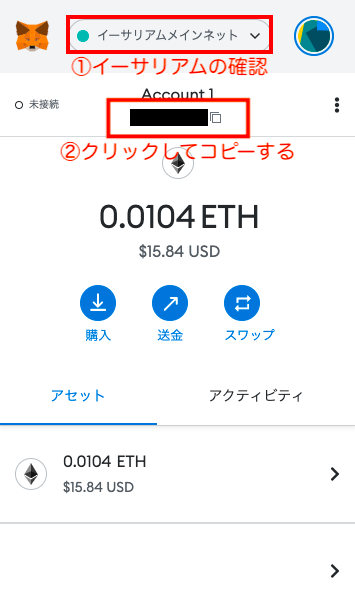

MetaMaskを作成できたら、画面上部が「イーサリアムメインネット」になっていることを確認し、赤枠で示した箇所をクリックしてください。

クリックすると、クリップボードにMetaMaskへの送金アドレスがコピーされるので、イーサリアムを購入した国内取引所から送金を完了させましょう。

なお、コピーして貼り付ける送金アドレスに1文字でも間違いがあれば、送金したイーサリアムをほぼ100%の確率で失うことになるので、まずは少額にて送金テストを行うことをおすすめします。

MakerDAO(メイカーダオ)公式サイトにアクセスする

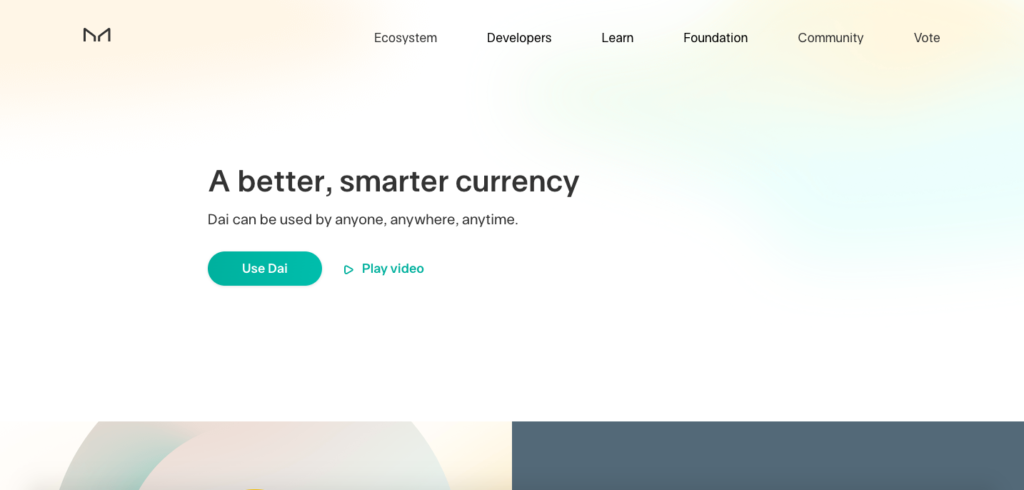

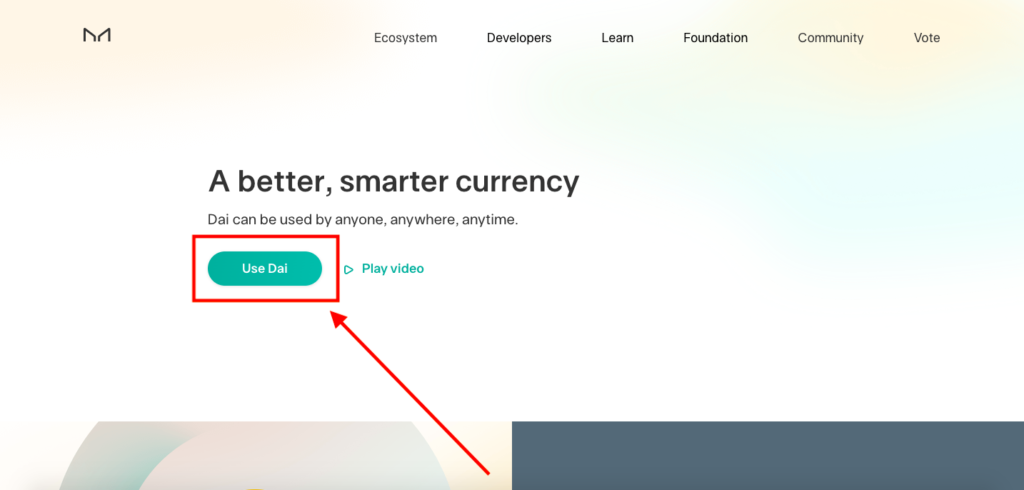

MetaMaskにイーサリアムを送金できたら、MakerDAO公式サイトにアクセスします。

上記のページから、ホワイトペーパーや公式ブログにアクセスすることもできるので、MakerDAOの理解を深めたい方はチェックしておくのもよいでしょう。

ここまでできれば、MakerDAOを利用するための準備は完了です。

MakerDAO(メイカーダオ)でDAIを発行する方法・手順

次に、MakerDAOでステーブルコインDAIを発行する方法・手順を確認していきましょう。

実際の取引画面のスクリーンショットもあわせて解説していくので、ぜひ参考にしてみてください。

MakerDAO(メイカーダオ)公式サイトからOasis.appにアクセスする

DAIを発行するためには、Oasis.appというMakerDAOが提供するDeFiプラットフォームに移動する必要があります。

まずはMakerDAO公式サイトのトップページにて、赤枠で示した「Use Dai」をクリックしてください。

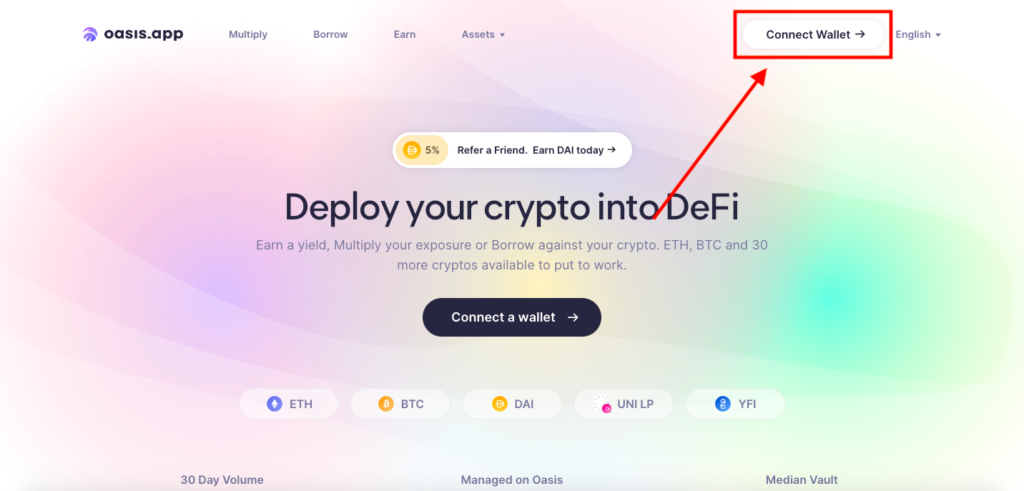

Oasis.appとMetaMaskを接続する

Oasis.appにアクセスできたら、次にMetaMaskと接続してきましょう。画面右上にある「Connect Wallet」をクリックします。

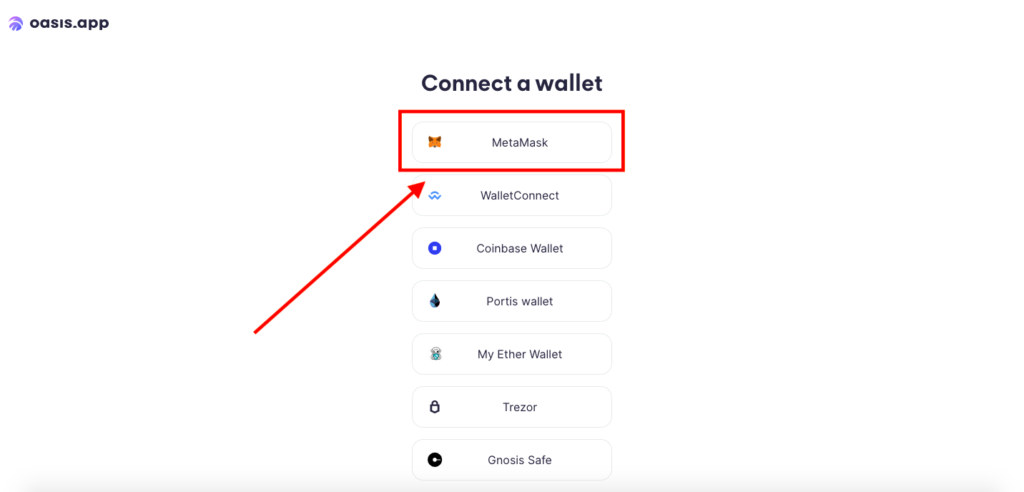

画面が切り替わり、Oasis.appが対応しているウォレットが一覧で表示されます。

今回は例としてMetaMaskと接続していくので、赤枠で示している「MetaMask」をクリックしてください。

MetaMaskが自動的に立ち上がるので、画面に沿ってOasis.appとの接続を許可します。

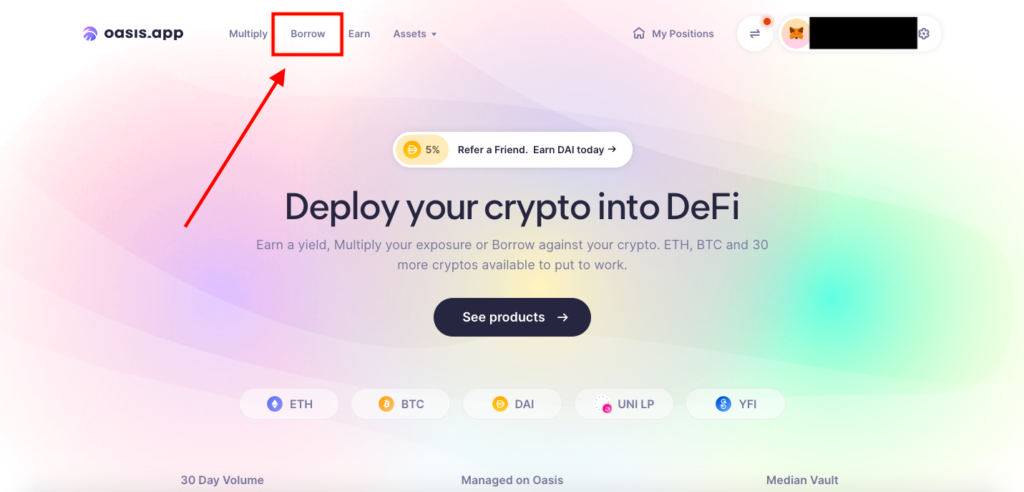

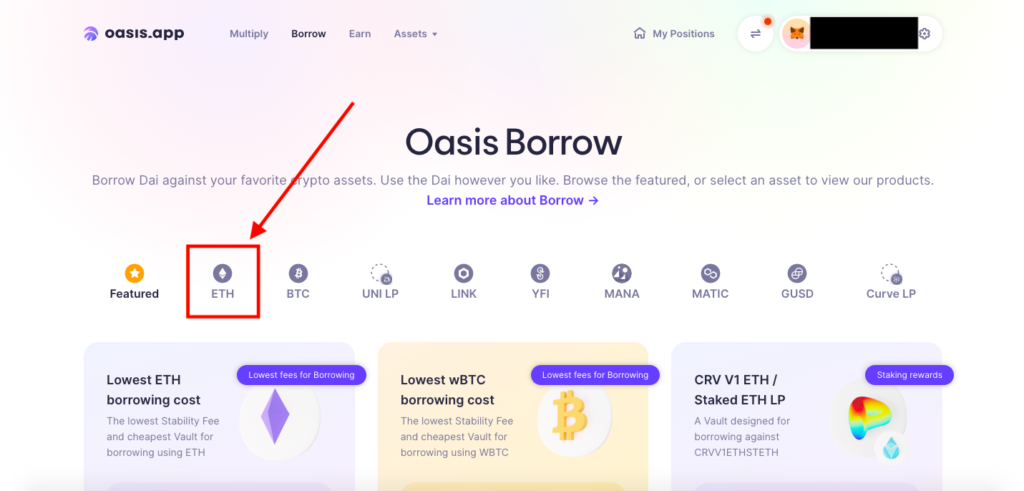

「Borrow」のページから利用するVaultを選択する

MetaMaskと接続できたら、次に画面上部にある「Borrow」をクリックします。

画面が切り替わったら、DAIを発行するために担保に入れる暗号資産を選択していきます。

MakerDAOではいくつかの種類の暗号資産を担保にできますが、今回は例としてイーサリアム(ETH)を担保にしてDAIを発行していきましょう。

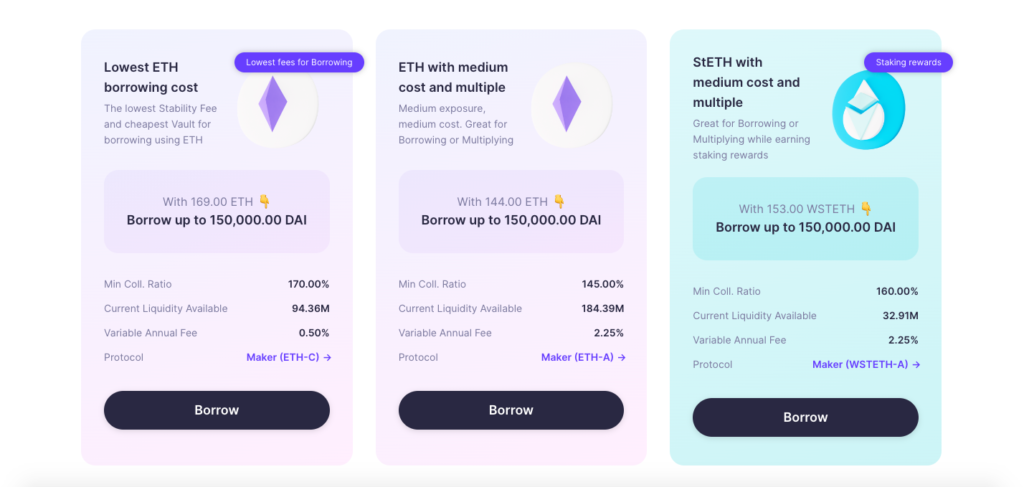

担保にする暗号資産を選択すると、いくつかのVault(ヴォールト)が表示されます。

先ほどもご紹介しましたが、利用するVaultによって手数料や各種条件が異なるので、事前にどのVaultを使うか決めておくようにしましょう。

使用するVaultが決まったら、「Borrow」をクリックしてください。

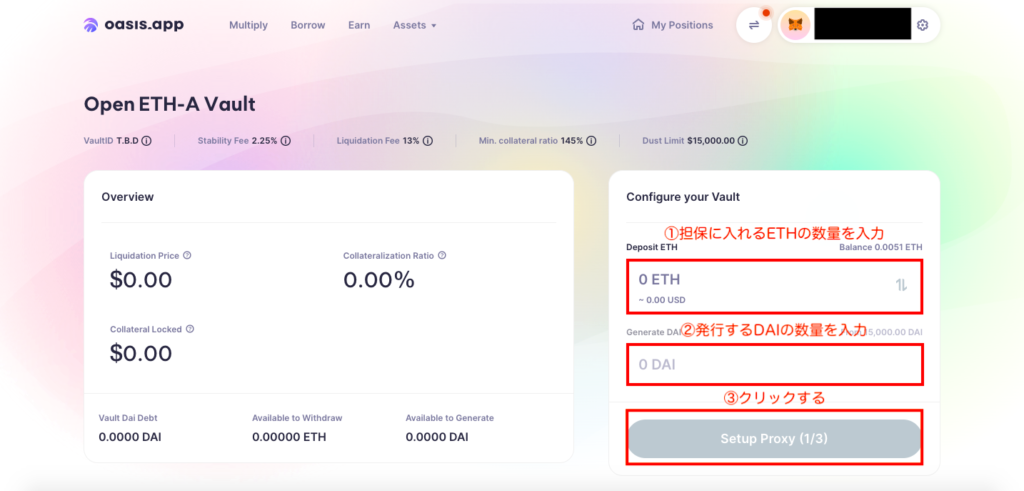

担保に入れるイーサリアム(ETH)の数量を入力し、画面に沿って手順を完了させる

最後に、担保に入れるイーサリアム(ETH)の数量を入力してください。また、担保額に応じてDAIの発行上限も表示されるので、発行枚数も入力していきましょう。

入力が完了したら「Setup Proxy」を選択し、画面に沿って手続きを完了させればDAIを発行することができます。

以上で、MakerDAOでDAIを発行する手順は完了です。

MakerDAO(メイカーダオ)を利用する前に知っておきたい注意点・リスク

最後に、MakerDAOを利用する前に知っておきたい注意点・リスクをご紹介していきます。

事前に知っておくべきポイントだけをピックアップして解説していくので、必ず確認しておくことをおすすめします。

担保にした暗号資産が強制的にLiquidation(精算)されるリスクがある

MakerDAOを利用する上での注意点として、担保にしている暗号資産を強制的にLiquidation(精算)されるリスクが挙げられます。

ここまででもご紹介した通り、それぞれのVaultごとに担保率(collateral ratio)が設定されていますが、預け入れている暗号資産の価値が下落し、この担保率を下回ると強制的にLiquidationが行われます。

Liquidationが実施されると、担保にしていた暗号資産がオークションにかけられて売却されるだけでなく、精算手数料(Liquidation Fee)という罰金も支払わなければいけません。

ユーザーにとってLiquidationは大きな損失となるので、DAIを発行している際は市場価格は常にチェックしておく必要があるでしょう。

オープンソースなのでハッキングされる危険性がある

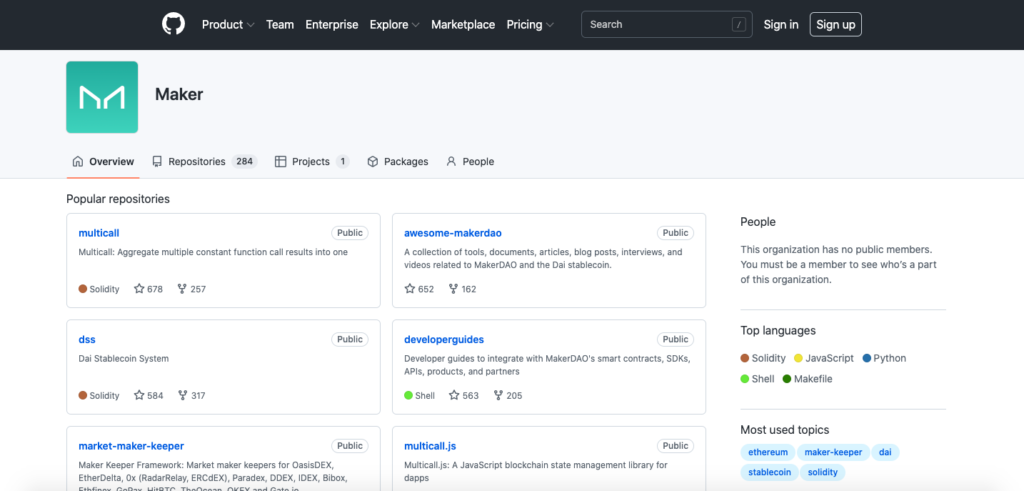

※MakerDAOの開発コードを閲覧できるGitHub。

MakerDAOをはじめとしたDeFiプラットフォームでは、基本的に開発コードをオープンソースにしているため、ハッキングされる危険性も考えられます。

オープンソース化することでコンポーザビリティ(他のプラットフォームと互換性を持たせられること)などを中心としたメリットがありますが、ハッカーによってコードのバグなどを見破られる可能性があります。

実際、過去にはDeFi関連のプロジェクトがハッキングされた事例は多数あり、プラットフォームを利用するリスクとなります。

ユーザー側としてハッキングを防ぐことは難しいですが、最悪失っても問題ない資金しかプラットフォームに預け入れないなどの対策は必要になってくるでしょう。

担保資産からUSDCを外す動きをしている

今後、MakerDAOの注目すべき動向として、DAIの担保資産からUSDCを外す動きをしていることです。

実際、MakerDAOの共同創設者であるRune Christensen氏は、2022年8月11日にDAIの担保資産からUSDCを外すことを検討する旨の発言をしています。

DeFi(分散型金融)プロジェクト「MakerDAO」の共同創設者Rune Christensen氏は11日、公式Discordチャンネルで、ステーブルコイン「ダイ(DAI)」の担保資産から「USDC」を除外することを検討する考えを示した。

USDCが、中央集権型の米ドルステーブルコインであることを懸念。この考えの背景には、米財務省が仮想通貨ミキシングサービス「Tornado Cash」を制裁対象に指定した経緯がある。財務省の発表を受けて、USDCの発行元である米サークル社らは、制裁リストにあるアドレスをブラックリスト化するなどの対応を行なった。

上記の通り、これは暗号資産のミキシングサービスである「Tornado Cash」を利用したユーザーに対して、発行元のCircle社が行った対応が理由となっており、USDCの中央集権性に対して懸念を表している形となっています。

しかし、この方針に対してイーサリアムの共同創設者であるVitalik Buterin氏は批判的であり、Twitterにてイーサリアムの価値が下落した際のリスクを述べています。

Errr this seems like a risky and terrible idea. If ETH drops a lot, value of collateral would go way down but CDPs would not get liquidated, so the whole system would risk becoming a fractional reserve.

— vitalik.eth (@VitalikButerin) August 11, 2022

まだ検討段階であるため確実なことはわかりませんが、今後のMakerDAOの対応には注目しておく必要がありそうです。

MakerDAO(メイカーダオ)の概要・特徴やDAIを発行する方法まとめ

今回は、ステーブルコインDAIの発行を目的に作られたDeFiプラットフォーム、MakerDAO(メイカーダオ)の概要や特徴などを解説してきました。

ご紹介したように、DAIはステーブルコインの中でも確固たる地位を築いており、現在の暗号資産市場においても重要な役割を果たしています。

プラットフォームを利用する際にはいくつかリスクや注意点もありますが、今後も継続して需要が発生するDeFiプロジェクトであることは間違いないでしょう。

しかし、DAIの担保資産からUSDCを除外するといった重要なニュースも出てきているため、これからのMakerDAOの動きには注視していく必要がありそうです。