近年、従来のプラットフォームを使うユーザーにインセンティブを与え、別の新興プラットフォームに誘導する「ヴァンパイア攻撃」が発生しています。このヴァンパイア攻撃は、ブロックチェーンの特性を活かした暗号資産(仮想通貨)分野独自の方法です。

本記事では、ヴァンパイア攻撃の概要と過去どのようなプラットフォームに対して行われたかを詳しくまとめました。

この記事の構成

ヴァンパイア攻撃の概要

ヴァンパイア攻撃とは、吸血鬼を意味する「Vampire」を元にしており、既存のプラットフォームのユーザーを吸い取る様子から誕生した言葉です。

ヴァンパイア攻撃の流れは以下の通りです。

- 各分野(NFT,DeFiなど)のリーダーを特定しターゲットにする

- 競争力や優位性のあるプラットフォームを開発する

- ユーザーをプラットフォームに誘導し、優れたインセンティブを与える

1の各分野のリーダーについては、CoinMarketCapやDappRadarの総合情報サイトやSNSなどから容易に探すことができます。2や3については、プラットフォームを立ち上げられる技術的な知識や経験を必要としますが、重要な点は「既存プラットフォームを使うユーザーに対する優れたインセンティブを与えること」です。真新しい画期的な機能を求められるわけではありません。

暗号資産に関連するプロジェクトの中でも、DeFiはオープンソースで公開されていることも多いため、比較的容易にコピーすることができます。今まで実行されてきたヴァンパイア攻撃でもベースとなる仕様は維持し、ユーザーに対するインセンティブを強化する形で行われてきました。

次からは具体的な事例を見ていきましょう。

ヴァンパイア攻撃の事例

ここでは、今までに行われたヴァンパイア攻撃の3つの事例を紹介します。

- SushiswapがUniswapを攻撃

- LooksRareがOpenSeaを攻撃

- X2Y2がOpenSeaを攻撃

それぞれの事例について、攻撃に至るまでの経緯や経過、その後どうなったかを詳しく解説します。

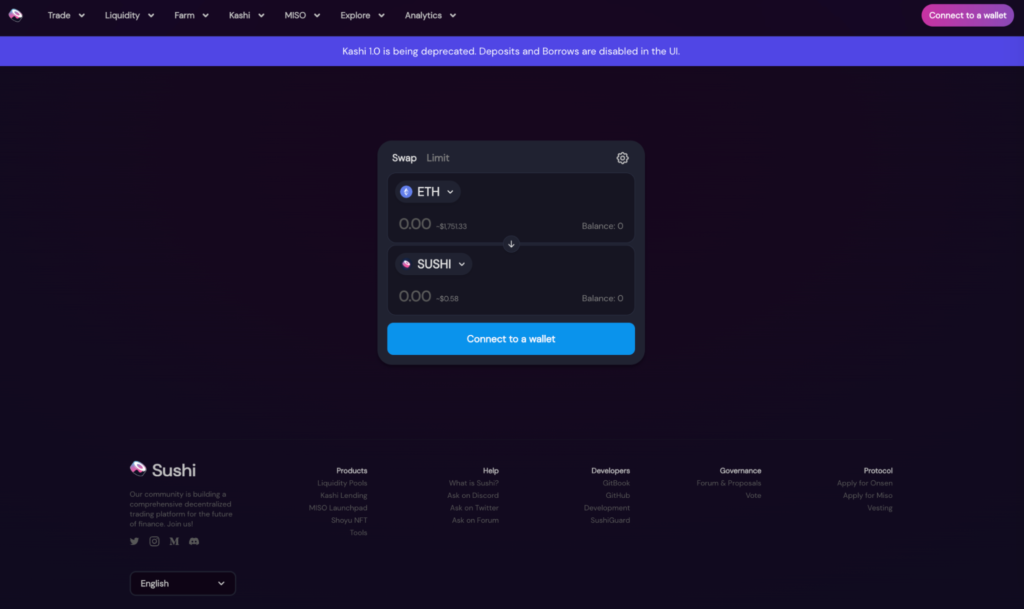

SushiswapがUniswapを攻撃

2020年8月、匿名の開発者「Chef Nomi氏」と「0xMaki氏」がSushiswapというプラットフォームを立ち上げ、当時DeFiでトップクラスの取引高を誇っていたUniswap(V2)に対して、ヴァンパイア攻撃を行いました。

これは世界で初めて確認されたヴァンパイア攻撃の事例であり、短期間にUniswapから多くのユーザーを奪い流動性を確保することに成功しました。その後はUniswapから行われた対策によりシェアを失ったものの今も継続して開発が行われており、現在は中堅のDeFiプラットフォームとしてユーザーに利用されています。

Sushiswapの仕組みとUniswapとの違い

SushiswapはUniswapをフォーク(コピー)する形で誕生しました。両者のDeFiプラットフォームとしての機能はほぼ同じですが、大きな特徴としては以下の3点があります。

- SushiSwapに暗号資産(トークン)を預け流動性を提供すると、ガバナンストークンであるSUSHIを獲得できる

- SUSHIをステーキングすると配当が付与される

- SUSHIを獲得するにはUniswapのLPトークンを預ける必要がある

当時のUniswapにはガバナンストークンはなく、流動性を提供した人にはLPトークンが付与される仕組みがありました。LPトークンとは流動性トークンとも呼ばれる債権のようなもので、それ自体の売買は行われていませんでした。

また両プラットフォーム共に「0.3%」の手数料設定は一緒ですが、Uniswapは「LPトークンの保有者にすべて」分配されることに対し、Sushiswapには「0.25%がLPトークン保有者」「0.05%がSUSHI保有者」の割合で割り当てられます。このように、配当をもらうためにSUSHIトークンを保有する必要があったことも、Sushiswapに移行させる要因として機能しました。

Sushiswapのガバナンストークンの仕組みはDeFiのコミュニティ思想とも一致し、当時のUniswapのユーザーにとっては、より魅力的な報酬を獲得できるプラットフォームとして映ったようです。

SushiswapがUniswapをどのように攻撃したか

Sushiswapはリリースの15日前から、UniswapのLPトークンを預け入れるように促しました。ユーザーはLPトークンを求めるようになり、Uniswapのデポジットは短期間で「3億ドル(約315億円)→18億ドル(約1,890億円)」へと急増します。

集めたLPトークンは、リリース後MasterChefというスマートコントラクトにより、そのままSushiSwapのプールに預けられる形で移行しました。結果的にUniswapが持つ流動性のうち、約8億1,000 万ドル(約850億円)を引き抜くことに成功しています。

SushiswapがUniswapを攻撃した後

Sushiswapのリリース直後の取引高は、一時Uniswapを追い越すまでに上昇し、短期間で一気に上位へと押し上げる結果となりました。その後は、攻撃を踏まえてUniswap側でもUNIというガバナンストークンを発行することでユーザーを引き戻し、取引高を回復しています。

結果として、Sushiswapの行ったヴァンパイア攻撃は大成功ともいえる結果を残しました。

しかし、SUSHIが市場に流通する数日前、開発者による資金持ち逃げ騒動が起こります。ブロックチェーンの情報から、開発者のChef Nomi氏が開発資金として割り当てられていた1,300万ドル(約14億円)を、イーサリアムに換金したことが判明しました。

この売却により12ドル(約1,300円)まで高騰していたSUSHIは、2.3ドル(約250円)にまで暴落しました。Chef Nomi氏は一連の流れが詐欺であることは否定したものの最終的には謝罪し、大口の流動性提供者であったFTXのCEOであるサム・バンクマン・フリード氏へとSushiSwapの権限を委譲します。

その後、SushiSwapコミュニティは開発資金を保有するマルチシグ・ウォレットの秘密鍵の所有者を9人を選出し、単独の人間による使い込みを防止するための対策を行いました。

翌年の2021年には、顧客の資産を不正に扱ったとしてFTXが破産に追い込まれましたが、SushiSwapの開発は続いています。現在はトークンステーキング用のツール「Sushi Bar」と「xSUSHI」、NFTプラットフォームの「Shoyu」など、寿司にちなんだ名前のプロダクトの開発が進んでおり、今後もアップデートが行われていく予定です。

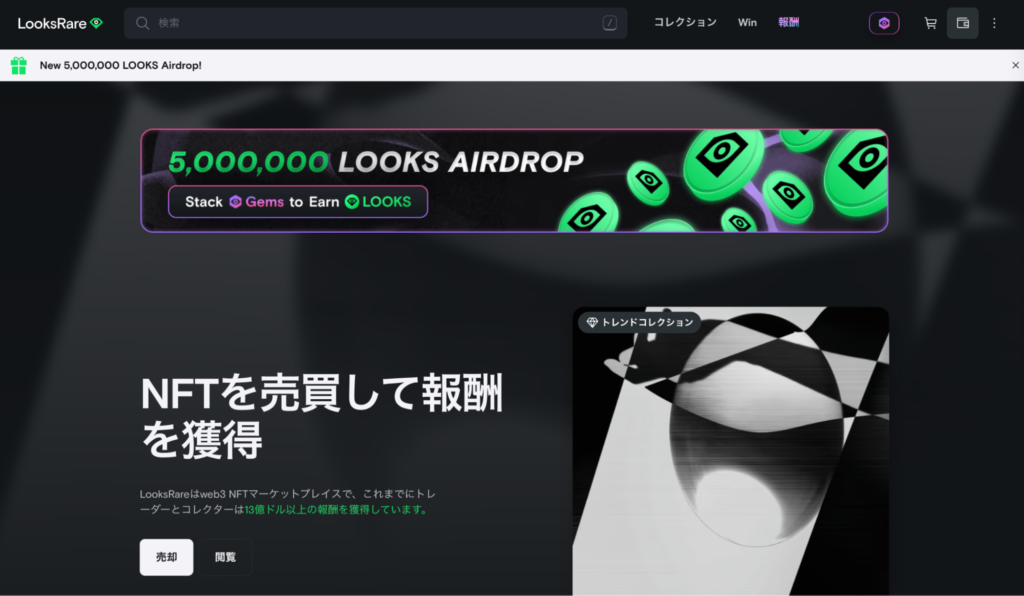

LooksRareがOpenSeaを攻撃

2022年1月、NFTマーケットプレイスであるLooksRareは、当時圧倒的なシェアを誇っていたOpenSeaに対してヴァンパイア攻撃を行いました。

この攻撃も結果的には成功し、リリース初日の1月12日からOpenSeaを上回る取引高を記録しました。手数料の優遇やLOOKSという暗号資産をエアドロップすることでユーザーを定着させ、現時点ではNFTマーケットプレイス全体で6位の取引高があります。

LooksRareの仕組みとOpenSeaとの違い

LooksRareの仕組みやOpenSeaとの違いは以下の通りです。

- 取引手数料を2.0%に設定(OpenSeaは2.5%)

- 暗号資産LOOKSを発行しエアドロップを実行

- LOOKSをステーキングすることで手数料を受け取れる

- 指定されたNFTの取引高に応じてLOOKSが支払われる

当時のOpenSeaは手数料が2.5%で独自のトークンも発行していませんでした。OpenSeaで大口の取引を行っても、ユーザーに対して何かしらのインセンティブが発生することはありませんでした。

そうした点に着目したLooksRareは手数料を優遇すると共に、LOOKSのエアドロップやステーキングの仕組みを構築し、シェアを奪うことを画策します。

LooksRareがOpenSeaをどのように攻撃したか

LooksRareは、イーサリアムのブロックチェーンからOpenSeaで過去6ヶ月以内に3ETH以上取引したユーザーを特定し、LOOKSのエアドロップを行いました。なぜLooksRareがユーザーを特定できたかというと、ブロックチェーンはオープンソースであり、履歴を容易に閲覧できるためです。

エアドロップ数は、総発行の12%以上である1億2,000万LOOKSです。全体の中で少なくない割合のLOOKSが広告とユーザー獲得のために用いられました。

OpenSeaの大口ユーザーは、エアドロップによりLOOKSを獲得しましたが、これらはすぐに換金できる仕様にはなっていませんでした。LOOKSをウォレットに入金するためには、LooksRareでNFTを公開する必要があります。

この仕組みにより、LooksRareはOpenSeaから多くのユーザーを引き抜くことに成功しました。

LooksRareがOpenSeaを攻撃した後

LooksRareは、2022年1月のリリース直後からOpenSeaを上回る取引高を記録しました。1月に記録した取引高は90億ドル(約1,035億円)であり、これはOpenSeaの約3倍にあたります。

取引高としては絶好調なスタートを切ったものの、1日のアクティブユーザー数ではOpenSeaと比較して20分の1ほどの数字でした。つまり、一人当たりの取引高が大きいことを意味します。

もう理解できている人も多いかと思いますが、後に取引高の大半はLOOKを獲得するためのウォッシュトレード(売り手と買い手が同じ取引)であったことが判明しました。

見かけ倒しの売上だけが強調される結果となってしまいましたが、LooksRareのヴァンパイア攻撃が失敗に終わったとは言い切れません。

NFTに関するデータを分析するツールのCryptoSlamは、1月の取引高90億ドルのうち80億ドルがウォッシュトレードによるものと見積りました。ウォッシュトレードを除いた10億ドルは、RaribleやFoundationなど上位のNFTマーケットプレイスの2021年の取引高を上回ります。

LooksRareの仕組みはユニークであることから、純粋な取引高も増え続けています。LOOKSの報酬は2024年1月頃には終了するといわれており、その後はNFTマーケットプレイスとしての本当の価値を試されることになるでしょう。

X2Y2がOpenSeaを攻撃

2022年2月、NFTマーケットプレイスのX2Y2はOpenSeaに対してヴァンパイア攻撃を行いました。LooksRareから約1ヶ月後と短いスパンであり、非常に似た方法で攻撃が実行されています。

結果的に、X2Y2は一定のユーザーを獲得し、取引高を増加させることに成功しましたが、LooksRareほどの結果は残すことはできませんでした。攻撃自体のインパクトは小さかったものの、その後の地道な開発により順調にユーザーを獲得し、現在のNFTマーケットプレイス全体で4位の取引高はLooksRareを上回ります。

一過性の取引だけでなく、ヴァンパイア攻撃後もユーザーに継続的に利用されています。

X2Y2の仕組みとOpenSeaとの違い

X2Y2の仕組みとOpenSeaとの違いは以下の通りです。

- 取引手数料を2.0%に設定(OpenSeaは2.5%)

- 暗号資産X2Y2を発行しエアドロップを実行

- エアドロップ後X2Y2はステーキングでのみ獲得できる

X2Y2はLooksRareと似たNFTマーケットプレイスですが、独自で「エアドロップ後X2Y2はステーキングでのみ獲得できる」という特徴を設けました。これにより、LooksRareで行われたウォッシュトレードを回避できます。

エアドロップされた量はLooksRareと同じで総発行の12%の1億2,000万でしたが、取引高の制限は設けていません。2022年1月以前にOpenSeaで取引した経験があるユーザーの、約86万人が対象となりました。

X2Y2はOpenSeaをどのように攻撃したか

X2Y2がOpenSeaを攻撃した手順はLooksRareとほぼ同じです。

X2Y2によってエアドロップされた暗号資産を受け取るには、X2Y2のプラットフォームでNFTを取引する必要があります。

2月16日にはエアドロップが始まり、途中サーバーの負荷により一時停止するトラブルがありながらも、無事ユーザーに付与されました。それに伴い暗号資産X2Y2の価格も上昇を始めます。

LooksRareがOpenSeaを攻撃した後

2022年2月月初にはおよそ8人しかいなかったユーザーが、2月17日には3,000人を超えました。また暗号資産X2Y2の価格も「1.25ドル(約150円)→4ドル(480円)」の3倍以上に上昇しています。

しかし勢いは続かず、2月22日にはユーザー数は500人程度まで落ち込み、暗号資産X2Y2の価格もリリース時の1.9ドルを割っています。一定の知名度を獲得することには成功したものの、LooksRareのような大きな取引高を記録するまでには至りませんでした。

その後、X2Y2は多言語対応やNFTアートやカード、音楽などさまざまな種類の取り扱いを始め純粋なユーザーを獲得し、現在はLooksRareを上回る取引高を記録しています。

ヴァンパイア攻撃は悪なのか

ヴァンパイア攻撃は、反対派と肯定派で意見が分かれています。

反対派は、既存のプラットフォームが広告費や開発費をかけて集めたユーザーを、他のプラットフォームに誘導するのは倫理的にどうなのか、市場の健全性は保たれているのか、といった意見が中心です。

一方で肯定派の、ヴァンパイア攻撃があったことで、プラットフォーム側がユーザーへの価値提供を見直す機会になったと共に、多くの投資家の関心を集め発展に寄与した、という見解もあります。

ヴァンパイア攻撃については、今も各コミュニティで議論が行われています。いずれの意見にも一定の根拠があり、現時点で悪かどうかの問いについて明確な解答はありません。

まとめ

ヴァンパイア攻撃はブロックチェーンの特徴を利用してシェアを奪う攻撃です。ユーザーには優れたインセンティブが与えられますが、付与されるまで時間がかかり、すぐに換金できないことがあります。

またSushiswapのように、開発者が資金を持ち逃げしてしまったケースも報告されています。例え既存のプラットフォームよりもメリットがあったとしても、資金を預ける以上必ずリスクは存在するので注意しましょう。