Flooring Protocolとは、NFTの分割取引を実現できるプロトコルです。

NFTに対してFT(Fungible Token)と呼ばれる暗号資産(仮想通貨)は、一般的にごく少量からでも取引をすることができます。ビットコインであれば、必ずしも1BTC単位で取引をする必要はなく、例えば0.01BTCを購入するという取引も可能です。

一方、NFTは必ず1点のデジタルデータとして取引をする必要があり、ゆえにFTに比べて扱いにくい部分もあります。

しかし、Flooring Protocolは様々な独自技術を活用することで、NFTを分割して売買することを可能にしました。

この記事では、Flooring Protocolの概要や技術的な特徴、そして今後の展望について考察します。

この記事の構成

Flooring Protocolとは

Flooring Protocolは、1点のNFTを複数のトークンに分割し、そのトークンを売買する形でNFTの分割取引を実現しているプロトコルです。

ここからはFlooring Protocolが誕生した背景を理解するために、まずは現在のNFTが抱える課題について解説します。

その後、Flooring ProtocolによってNFTの取扱いがどのように変化するかを説明します。

現在のNFTが抱える課題

取引対象として考えた場合、現在のNFTが抱える課題は大きく以下の2点に集約されます。

- 人気のNFTは非常に高額で、手軽に購入ができない

- 取引の流動性が乏しい

1点目は、人気のNFTは価格が非常に高く、簡単に手に入れることができない点です。

2023年11月15日現在、世界的に高額なNFTとして知られるBAYC(Bored Ape Yacht Club)のフロア価格は約30ETHとなっており、日本円にして約900万円です。

この価格帯では、実際にBAYCを購入できるのは一部のプレイヤーに限られてしまいます。

一方で、暗号資産の場合は必ずしも高額な資金を用意しなくても購入ができます。

2023年11月15日現在のBTC価格は約540万円ですが、実際にBTCを購入する際は540万円もの資金は必要ありません。

例えば、0.01BTCであれば約5万4,000円で購入できるため、世界中の多くの投資家がBTCに投資をしています。

これに対し、現在のBAYCは「最低購入価格=約900万円」という状況になってしまっており、購入できる投資家の数が非常に限られています。

そしてこのことは、2点目の課題である流動性の乏しさにも繋がります。

暗号資産や株式、債券などの場合、市場には膨大な数のプレイヤー(=投資家)がいるため、自分が売買したい銘柄は概ねいつでも購入・売却をすることができます。

いつでも資産の売買が出来る状態を「流動性がある」と言いますが、NFTはこの流動性が乏しいという特徴があります。

例えば、BAYCのような高額のNFTでは、そもそも売買できるプレイヤーが限られます。

つまり、BAYC保有者は自分がBAYCを売りたいと思った時に、すぐに買い手が見つからず売れないという状況が起こり得ます。

この流動性の乏しさは、NFTを投資対象と見なした際には大きな欠点になります。

Flooring Protocolがもたらすもの

Flooring Protocolは、上記のようなNFTの課題を解決し、より円滑なNFTの売買を実現します。

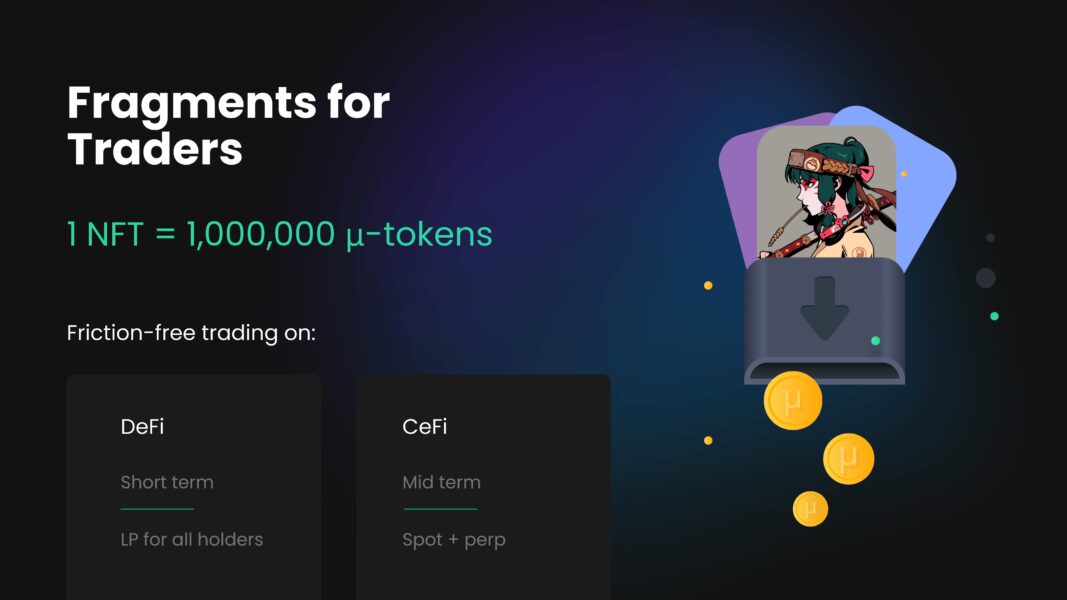

Flooring Protocolでは、μ−Tokens(マイクロトークン)という技術を用いて1つのNFTを100万μ−Tokensに分割します。

分割後のμ−Tokensは元のNFT同様に売買が可能であるため、少額からでも購入することができます。

また、1点のNFTが大量のトークンに分割されることで、多数の投資家を巻き込んだ売買が発生します。

その結果、μ−Tokensの取引には流動性が生まれ、元のNFTよりも遥かに円滑な売買を行うことができます。

このように、Flooring Protocolは今のNFTが抱える課題を解消し、新たなNFTの取引形態を実現します。

Flooring Protocolの技術的な特徴

ここからは、NFTの分割取引を実現するためにFlooring Protocolが採用している具体的な技術について解説します。

μ−Tokens

μ−Tokensは、NFT保有者がNFTをFlooring Protocolに預け入れることで発行されます。

μ−Tokensの具体的な特徴としては、以下のようなものがあります。

- 1点のNFTを預け入れる代わりに、100万μ−Tokensを受け取れる

- 100万μ−Tokensの価値は、預け入れたNFTのフロア価格に等しい

- NFTコレクションごとに異なるμ−Tokensが発行される

- μ−Tokensは今後、DEXでの取引が可能になる

なお、NFTの預け入れ先には「Vault」と「Safebox」の2種類があります。これらの詳細については後述します。

また、μ−TokensはNFTコレクションごとに異なるトークンとして発行されます。

たとえば、BAYC1点を預け入れると100万μBAYC Tokensが発行され、Azukiを預け入れると100万μAzuki Tokensが発行されます。

Vault

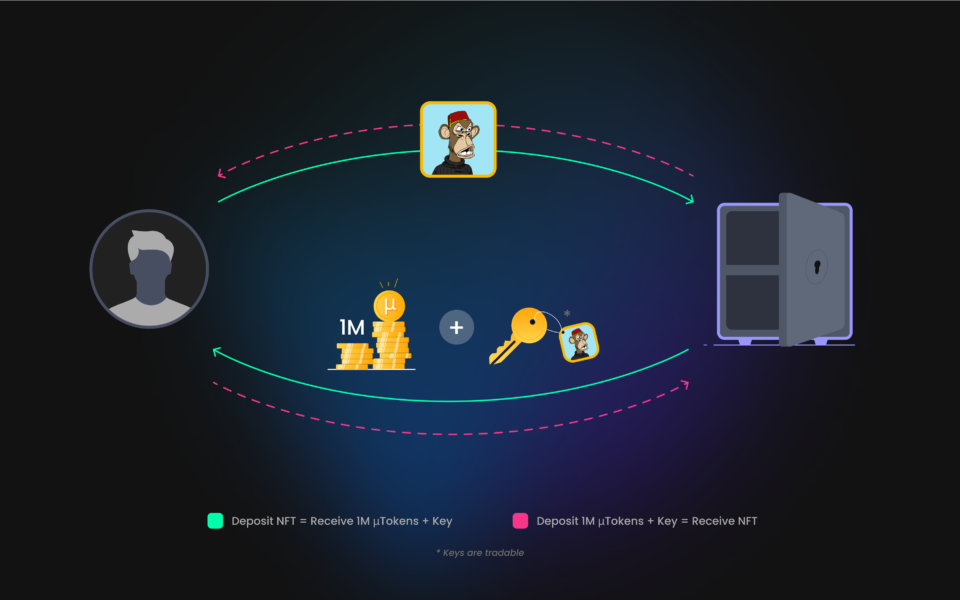

Vault(ヴォールト)は、NFTの預け入れ先の1つです。VaultにNFTを預け入れることで、100万μ−Tokensを受け取れます。

Vaultの特徴は、NFTを預け入れたユーザーはNFTの所有権を失い、代わりにプロトコルが所有権を持つ点にあります。

また、Vaultに保管されているNFTは、100万μ−Tokensとの交換によって取り出すことが可能です。

ただし、Vaultから取り出されるNFTはフロア価格の個体からランダムで選ばれるため注意が必要です。

さらに、Vaultではフロア価格より価格が高い個体を取り出すことはできません。これは「100万μ−Tokensの価格=NFTのフロア価格」という関係が成立しているためです。

Safebox

Safebox(セーフボックス)は、フロア価格よりも高額なNFTの預け入れ先です。

Vaultとは異なり、NFTの所有者はSafeboxにNFTを預け入れても所有権を失うことはありません。

Safeboxでは、NFTの価値を以下の2つに分割することで、フロア価格よりも高額なNFTの分割取引を実現しています。

- フロア価格分は、100万μ−Tokensと交換(VaultのNFTと同様)

- フロア価格と実際の価格の差分については、Safebox Keyと交換

つまり、Safeboxに保管されているNFTを取り出すには、100万μ−Tokensに加えてフロア価格からの上乗せ分に相当する「Safebox Key」も所有しておく必要があります。

Safebox Key自体もμ−Tokensと同じく取引の対象となっており、ユーザーはマーケットで100万μ−TokensとSafebox Keyの両方を手に入れることで、Safebox内のNFT1点と交換できます。

Flooring Protocolを活用するメリット

Flooring Protocolは、NFTを投資対象と捉えているプレイヤーにとっては大きなメリットがあります。

具体的には、以下の2点が挙げられます。

- NFTの流動的な売買ができる

- NFTを利用した資産運用が実現する

NFTの流動的な売買ができる

1点目は、NFTの分割売買によって取引の流動性が生まれる点です。

すでに述べた通り、価格が高いNFTは流動性に欠けることが多く、自分がNFTを買いたい時に買えないということがたびたび起こります。

特に問題となるのは、売りたい時に売れないケースです。

自分が売りたいタイミングでNFTを売れない場合、NFT価格の下落局面での売却や、損切り目的の売却さえも出来ないということが起こり得ます。

一方、Flooring Protocolを活用したμ−Tokensの売買においては、十分な流動性があるため、自分が売買をしたいタイミングで取引が成立します。

つまり、株式や暗号資産のように手軽に売買できるようになるため、より多くの投資家がNFTの取引に参入しやすくなると考えられます。

NFTを利用した資産運用が実現する

もう1つは、NFTを利用した資産運用ができるようになるかもしれない点です。

株式や債券では、資産を保有し続けることで配当金や利息を受け取ることができます。

暗号資産についても、ステーキングやレンディングなどの仕組みを活用すれば利回りを得ることができます。

これに対し、NFTは今のところ保有しているだけで利息がつくような仕組みはありません。

しかし、Flooring Protocolのような仕組みが今後増えてくると、NFTでも資産運用ができるようになる可能性があります。

Flooring ProtocolにNFTを預け入れることで受け取れるμ−Tokensは、今後DEXに対応する予定です。

その結果、μ−Tokens自体が様々なDeFiプロトコルで運用できるようになるかもしれません。

DeFiでの運用はまさに「利息」にあたる収益を生む仕組みであるため、これが実現すればNFTでの資産運用が可能になります。

Flooring Protocolの懸念点

一方で、Flooring Protocolにも懸念点は存在します。

今の時点で明確に「デメリットがある」と言い切ることはできませんが、これまでの各種NFTプロジェクトの成長過程を見ると、Flooring ProtocolがNFT事業にもたらし得るマイナス要素がいくつか挙げられます。

一点物のNFTの価値が毀損するリスク

1つめは、一点物のNFTの価値が毀損するリスクです。

Flooring ProtocolはNFTの分割取引を実現しましたが、本来のNFTはあくまで1点のデジタルデータです。

NFTをアートと見なした場合、そのNFTを分割して売買・保有することは、現実世界の絵画を分割して売買・保有するのと同じことになります。

また、各種NFTプロジェクトでは、NFTを保有していることで様々なユーティリティの恩恵を受けることができます。

しかし、これはあくまで1点のNFTを保有している場合に限り受けられるメリットであり、μ−Tokensをいくら保有してもユーティリティを受け取ることはできません。

つまり、本来のNFTは分割することを前提としておらず、「1点のデジタルデータとしてのNFT」を保有することに意味があるとされてきました。

NFTの分割取引がより一般的になると、上記のように「1点のNFTを所有する」ことの意味あいが揺らぐ可能性があり、現在人気のNFTであっても価値が毀損する可能性があります。

コミュニティ運営が困難になるリスク

2つめは、NFTプロジェクトのコミュニティ運営が困難になる可能性がある点です。

現在、NFTを活用している様々なプロジェクトは、熱心なファンによって構成されているコミュニティが活動の基盤になっています。これは、ジェネラティブNFTでもNFTゲームでも同じです。

このコミュニティに参加しているメンバーの多くは、NFTを「利益目的のために売買する対象」と考えているケースは少なく、ゆえに長期的な目線でプロジェクトを応援し続ける傾向があります。

一方、Flooring Protocolの機能を利用し、NFTの分割取引が頻繁に行われるようになると、プロジェクトを応援する気がない投機目的のプレイヤーがNFTコミュニティ内に増えることが想定されます。

その結果、自分の利益だけを求めるプレイヤーの発言や立ち回りによってコミュニティが荒れ、運営が困難になる恐れがあります。

しかも彼らは、儲からないと判断すればコミュニティを抜け、次の「儲かりそうなコミュニティ」にすぐ移ってしまうため、長期的なファンになることもありません。

このように、Flooring Protocolは「投資対象としてのNFT」の可能性を広げる一方で、「NFTを活用した事業」においてはマイナスの影響を与える可能性があります。

Flooring Protocolの特徴・懸念点のまとめ

本記事では、NFTの分割取引を可能にするFlooring Protocolについて解説しました。

NFTの分割売買という仕組み自体は非常に画期的であり、従来のNFTでは実現しなかった流動的な取引が今後は増え、市場が盛り上がる可能性は大いにあります。

一方で、NFTは「1点物のデジタルデータ」であるからこそ価値が生まれている側面もあるため、Flooring ProtocolはこれまでのNFTの前提を覆してしまう恐れもあります。

また、NFTを活用したビジネスを行っている人にとって、Flooring Protocolは無視できないリスク要因になるかもしれません。

自分自身のNFTとの付き合い方を改めて考えた上で、適切な形でFlooring Protocolなどのサービスは利用するように心がけてください。