PoS需要の高まりと共に、LSDFiへの注目が集まっています。バリデーター参加やプールの利用では暗号資産のロッキング期間が設けられ、運用に制限がかかります。LSDFiではステーキングと同時に債権トークンが払い出され、様々な運用が可能です。

本記事ではLSDFiの概要や利用プロセス、LSDFiを実現する主要な技術、代表的なLSDFiプロバイダーを解説します。暗号資産ポートフォリオの再設計を検討中の方々に向けて有益な情報となれば幸いです。

この記事の構成

LSDFiとは?

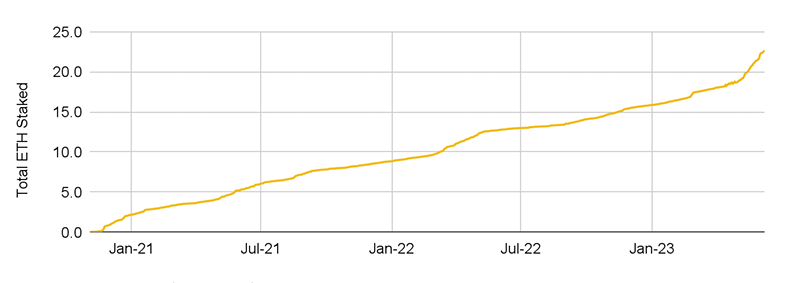

参照文献:Binance Research「When Liquid Staking Meets DeFi」2021-2023

LSDFi(Liquid Staking Derivatives in DeFi)は分散型金融における流動性の問題を解決する新しいシステムです。ステーキングされた資産に対して債権トークン(派生商品)を生成します。債権トークンを返却すれば、いつでもステーキング資産の解除が可能です。

近年、環境への配慮やエネルギー効率の改善を目指し、PoS(Proof of Stake)※1への注目が高まっています。イーサリアムも2022年9月のThe MergeでPoSへの移行を果たしました。

PoSはステーキング需要を高めます。しかし、ステーキングは資産を一定期間ロックするため、流動性が制限されます。LSDFiはステーキング中も債権トークンによる資本の効率的な活用を可能にし、更なる流動性と投資の選択肢をもたらします。

※1 PoSはブロックチェーンのコンセンサスアルゴリズムです。暗号資産の保有量に基づいてブロックの検証者を選定します。

LSDFiがDeFiで果たす役割

- 流動性の提供

- リスク管理の強化

- 新しい投資機会の創出

流動性の提供

ステーキングによってロックされた資産を債権トークンに変換することで、暗号資産価値を市場に戻し、流動性を高めます。流動性の向上は暗号資産市場に安定をもたらし、スムーズな取引を実現させます。市場全体の効率は高まり、多くの人々が安心して市場に参加できるようになります。

リスク管理の強化

債権トークンを通じて投資家はステーキングポジションに対するリスクを分散させることができます。投資家は債権トークンをステーブルコインなどの安定した価値を持つ資産とスワップすることが可能です。市場の変動リスクをヘッジできるため、ポートフォリオの安定性が向上します。

新しい投資機会の創出

債権トークンは投資家に新たな取引と投資の機会を提供します。債権トークンは借入の担保やステーキングに使用することも可能です。債権トークンの銘柄によって金融用途は制限されるので、資産を預ける前にLSDFiの仕様を確認しましょう。

LSDFiを実現する主要な技術

- スマートコントラクト

- 派生商品(LSD:債権トークン)

- オラクル

スマートコントラクト

スマートコントラクトはLSDFiの基盤です。プログラムされた条件に基づいて自動的に契約を実行します。ステーキング、債権トークンの生成、取引ルールの実行など、LSDFiの主要な機能はスマートコントラクトによって制御されます。

派生商品(LSD:債権トークン)

LSDFiは従来の派生商品の金融技術を基盤としています。従来からある金融技術ですが、暗号資産のステーキングに革新をもたらしています。派生商品(LSD:債権トークン)は暗号資産の新しい投資機会を創出し、市場の効率化と活性化を促進する役割を果たします。

オラクル

オラクル※2は外部の市場データをスマートコントラクトに供給する役割を果たします。リアルタイムの価格情報が必要な場合、オラクルはそのデータの信頼性と正確性を保証します。債権トークンの価格評価や取引の調整には正確な市場データが不可欠です。

※2 オラクルについての関連記事:「分散型オラクルとは?外部リアルタイムデータとブロックチェーンの接続」

代表的なLSDFiプロバイダー

有力なLSDFiプロバイダーはイーサリアムネットワークを基軸とし、ETHステーキングを提供しています。一方で、L2による運用コスト削減などの利点からMATICやSOLANAステーキングなども注目されています。

Aave

参照画像URL:https://aave.com/

| プロジェクト名 | ETHLend→Aave |

| 公式サイト | https://aave.com/ |

| 拠点 | イギリス |

| 独自トークン | AAVE |

| 債権トークン | crvUSD、stETH |

Aaveは暗号資産の貸し借りができるレンディングプラットフォームです。2017年にイギリスでプロジェクトをスタートさせました。LSDの運用先となるDeFiプロトコルも提供しています。stETHなどのレバレッジステーキングを探す際、Aaveは有力なプロジェクトの一つとなります。

Ankr

参照画像URL:https://www.ankr.com/

| プロジェクト名 | Ankr |

| 公式サイト | https://www.ankr.com/ |

| 拠点 | シンガポール |

| 独自トークン | ANKR |

| 債権トークン | ankrETH、ankrBNBなど |

Ankrはシンガポールに拠点を置くブロックチェーン企業です。LSDを含む様々なDeFiプロトコルを提供します。独自のチェーンである「Ankr Network」を開発/運営しています。Ankr Network 2.0は開発者、ノードプロバイダー、ステーカーを結びつけ、ANKRトークンによるエコノミー圏を構築していきます。LSDFiを利用することも可能です。

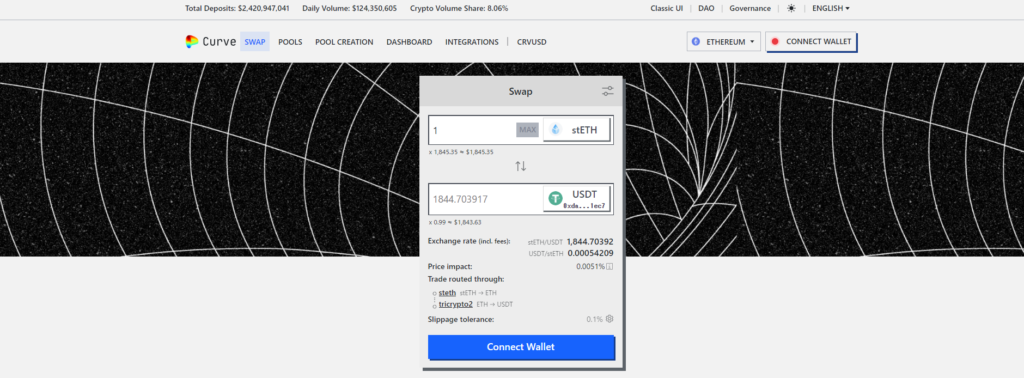

Curve Finance

参照画像URL:https://curve.fi/

| プロジェクト名 | Curve Finance |

| 公式サイト | https://curve.fi/ |

| 拠点 | スイス |

| 独自トークン | CRV |

| 債権トークン | stETH、crvUSD |

Curve Financeはステーブルコインスワップに定評のあるDEXです。債権トークンもステーブルコインにスワップできます。よりリスクヘッジをかけるために、stETHなどをステーブルコインにするという戦略は有効です。ステーブルコインの運用ソリューションも提供しています。

Lido

参照画像URL:https://lido.fi/

| プロジェクト名 | Lido(Liquid Staking for Digital Tokens) |

| 公式サイト | https://lido.fi/ |

| 拠点 | 不明 |

| 独自トークン | LDO |

| 債権トークン | stETH、stMATIC、stSOL |

Lidoはイーサリアムのリキッドステーキングプロトコルを提供しているLSDFiプロバイダーです。ETHをステーキングすることでstETHを得ることができます。また、公式サイトではstETHの運用先も紹介されています。ETHホルダーにとってLidoは非常に有力なLSDFiです。

Ramp DeFi

参照画像URL:https://rampdefi.com/

| プロジェクト名 | Ramp DeFi |

| 公式サイト | https://rampdefi.com/ |

| 拠点 | 不明 |

| 独自トークン | RAMP |

| 債権トークン | rUSD |

多くのLSDFiがイーサリアム上で動作するため、ERC-20トークンを持たないユーザーの参入は難しい状況にありました。Ramp DeFiはイーサリアム外の暗号資産を担保に、イーサリアム上でステーブルコインを発行することができます。

LSDFiの利用方法

- LSDFi利用準備

- LSDFiプロバイダーサイトにアクセス

- リキッドステーキング参加

- 債権トークンを受け取る

- 債権トークンを使用する

ここではLSDFiの一般的な利用方法を解説します。ウォレットと運用する暗号資産、ガス代があれば誰でもLSDFiを使うことができます。

LSDFi利用準備

LSDFiを利用するにはホットウォレットとステーキングやガス代に使用される暗号資産が必要です。ホットウォレットはメタマスクなどが有力ですが、イーサリアムネットワーク以外でのLSDFiを計画する際はそれぞれのチェーンに応じたウォレットと暗号資産が必要です。

LSDFiプロバイダーサイトにアクセス

LSDFiプロバイダーは本記事で紹介したプロジェクト以外にも多く存在します。チェーンやステーキング銘柄ごとに選択しましょう。DAppsにウォレット接続をすればすぐに利用できます。

利便性だけでなく、セキュリティも比較検討することが大切です。Curve Financeでは流動性プールが攻撃される事件が起きています。86億円以上もの暗号資産が不正に流出しました。リスクを認識することで適切なポートフォリオを構築しましょう。

リキッドステーキング参加

任意の銘柄、量を指定してステーキングを行います。リキッドステーキングは債権トークンの返却によってステーキング解除が行われますが、ロック期間が設けられているプロジェクトもあります。事前にプロジェクトのホワイトペーパーなどを参照してLSDFiプロトコルを確認することが大切です。

債権トークンを受け取る

ステーキング量に応じた債権トークンを受け取ることができます。債権トークンはLSD(Liquid Staking Derivatives)またはLST(Liquid Staking Token)と呼ばれることもあります。それぞれのLSDFiプロジェクトで受け取る債権トークンの銘柄は異なります。もっとも認知度の高い債権トークンはstETHです。

債権トークンを使用する

債権トークンは自由に取引、運用できます。第三者に送金することも可能です。ただし、債権トークンを返却しなければステーキングしている暗号資産は取り戻せません。債権トークンは計画的に使用しましょう。

LSDFiの安全性

- ステーキング量と参加人数

- 債権トークンの用途

- スマートコントラクト

LSDFiの安全性を支える要素を解説します。特にスマートコントラクトへの理解は重要ですが、理解するためには専門的な知識や経験も必要です。第三者による監査などもLSDFiプロジェクトを評価する上で活用していきましょう。

ステーキング量と参加人数

ステーキング量はLSDFiプロジェクトの健全性と信頼性の指標です。量だけでなく、参加人数も大切です。参加人数が増えることで個々の参加者がネットワーク全体に与える影響が減少します。悪意のあるユーザーによる流動性リスク増大などを回避できます。

また、PoSメカニズムにおいてもステーキング量は重要です。バリデーターとしての能力を上げ、より多くの報酬を得ることができます。

債権トークンの用途

債権トークンの用途はLSDFiプロジェクトの可能性を示す要素です。債権トークンの用途がバラエティに富んでいるほど、LSDFiプロジェクトへの注目は高まります。既にstETHは多くのDeFiプラットフォームで利用できます。さらに様々なチェーンで有力な債権トークンが登場すれば、LSDFi分野全体の魅力と多様性の向上が期待できます。

スマートコントラクト

LSDFiの安全性はスマートコントラクトのセキュリティに強く依存しています。スマートコントラクトの脆弱性が攻撃の対象となることがあるためです。

2023年7月のCurve Financeへの攻撃では、Vyper※3のリエントランシーロック※4の誤動作が悪用されました。攻撃者はターゲットのアカウントから何度も送金を繰り返すリエントランシー攻撃を行っています。

スマートコントラクトの設計と実装はLSDFiプロジェクト全体の安全性に直結します。

※3 Vyperはスマートコントラクトのプログラミング言語です。Solidityと並んで広範でDApps開発に使用されています。

※4 リエントランシーロックはスマートコントラクトが外部のコントラクトを呼び出す際に、意図しない再入(リエントリ)を防ぐセキュリティ対策です。

LSDFiの注意点

- 複雑なプロセス

- 運用コストの発生

- 発行元の信用

債権トークンの運用は非常に複雑なプロセスとなる場合があります。債権トークンのスワップや再ステーキングを繰り返す際はガス代も加算されていきます。

複雑なプロセス

LSDFiの複雑さはステーキングオプションの多様性、異なるDeFiプラットフォーム間の相互利用から生じます。また、スマートコントラクトの理解なども暗号資産初心者にとっては大きな障壁です。

債権トークンをいくつかのプラットフォームで運用する場合、元となったステーキングを解除するプロセスを失念するリスクもあります。ブロックチェーン履歴をたどることでステーキング解除プロセスは明らかになりますが、技術的な知識がないユーザーにとっては理解しにくく、誤操作のリスクを高める可能性があります。

運用コストの発生

プラットフォーム手数料やガス代といったコストは注意が必要です。リキッドステーキングによって得られる利益よりも大きなコストが発生する場合があります。債権トークンにレバレッジ※5をかけるプロセスでは、各プラットフォームで異なる手数料が加算されていきます。さらに、取引の頻度や複雑さに応じてコストはさらに増える可能性もあります。

予期せぬコストが投資戦略を圧迫する前に、あらかじめ運用コストは計算しておきましょう。

※5 債権トークンをさらにスワップ、ステーキングすることで元手資金の何倍もの運用が可能になります。リスク管理が複雑化するので初心者には不向きとされています。

発行元の信用

債権トークンを発行するプラットフォームの機能不全や外部リスク要因によって、元手の暗号資産が返却されない事態が発生する可能性があります。

暗号資産初心者はプラットフォームの信用リスクを十分に評価できないことが多く、ラグプル※6などの被害に遭う場合もあります。発行元の信用を正しく評価するためには、スマートコントラクトに対する専門的な知識と最新情報の収集能力などが求められます。

※6 ラグプル(Rugpull)は悪意あるプラットフォーム運営がステーキング資金などを引き抜いて逃げる行為です。

LSDFiの展望

- L2への対応

- クロスチェーン対応

- 管理面でのユーザビリティ

LSDFiはコスト面や操作の複雑性を解決していくことで、Web3.0にさらなる可能性をもたらします。管理面ではすでにソリューションサービスの活用が進んでいます。

L2への対応

L2ソリューション※7はトランザクションの処理速度を向上させ、コスト(ガス代)を大幅に削減することができます。LidoではPolygonチェーンへの対応を開始しており、ユーザーはイーサリアムの高いガス料金を回避できます。L2への対応はLSDFiの利用をより手軽で経済的にするための重要なステップです。

債権トークンのレバレッジ運用では多数のDeFiプラットフォームを利用する場合があります。各プラットフォームの手数料はもちろん、ガス代も大きな負担となります。L2を活用することで債権トークン運用のコストを低減できます。

※7 L2についての関連記事:「L2スケーリングへの移行とは?イーサリアムのネットワーク負荷対策を解説」

クロスチェーン対応

クロスチェーン技術は異なるブロックチェーンネットワーク間でのデータと価値の移動技術です。一つのチェーン上でのトランザクションが別のチェーンにも適用されるようになります。異なるチェーン間の相互運用性を高めることで、より多岐にわたるLSDFiサービスと連携が可能になります。

クロスチェーンに対応したLSDFiではガス代の低いチェーンを選定するといった戦略も有効です。トレンドに応じた銘柄選択だけでなく、チェーン選択ができるということはユーザーにとって大きな魅力です。

管理面でのユーザビリティ

債権トークンのレバレッジ運用や各プラットフォーム間での管理は非常に複雑です。暗号資産初心者にとってはLSDFiの複雑なプロセスが参入障壁になります。

この問題に対するソリューションとして、各プラットフォームを横断して債権トークンを一元管理できるサービスの開発が進められています。ユーザーは複数のプラットフォームにまたがる債権トークン投資を一括で管理できるようになります。

すでにZapperやZerionなどのDeFiダッシュボードサービスでは、異なるプラットフォーム上の資産を一元的に追跡・管理する機能を提供しています。LSDFiのユーザビリティを追求する上で有力なソリューションサービスといえます。

まとめ

LSDFiで債権トークンを運用する際はプロセスの複雑性が参入障壁となっています。一方で、適切に債権トークンを管理運用できれば相応の利益が期待できます。LSDFiへの理解を深め、債権トークンの可能性を追求していきましょう。

本記事ではLSDFiの概要や利用プロセス、LSDFiを実現する主要な技術、代表的なLSDFiプロバイダーを解説させて頂きました。暗号資産ポートフォリオの再設計を検討中の方々に向けて有益な情報となれば幸いです。